Natrag

Ekonomija

Ekonomija i društvo okovani lancima kriminala i korupcije (15)

Kuda ide svetski monetarni sistem

Razvojna paraliza privrede, socijalnog i društvenog sistema. Svedoci smo opšte paralize privrednih tokova i poslovanja uzrokovanih širokom virusnom (brzo širećom) infekcijom. Međutim, ova nova kriza samo je produbila probleme i otkrila sve slabosti privrede, društva i sistema na kojem funkcionišu, smatra prof. dr Slobodan Komazec.

Prof. dr Slobodan Komazec2)URUŠAVANJE DOLARSKE IMPERIJE -KUDA IDE SVETSKI MONETARNI SISTEM

U savremenim ekonomskim, finansijskim i političkim odnosima u svetu dolar je postao anahronizam i izvor sve većih sukoba interesa, ali i dominacije i arogancije SAD kao supersile u unipolarnom svetu u čijoj je osnovi svemoćni dolar.

Ako sretnete ovakav naslov: „Dolar u problemima - ugrožena uloga svetske valute broj jedan - temelja američkog blagostanja", sigurno se pitate kuda ide svetski valutni sistem?

Glavni deo američke ekonomije je uništen, stradao je centar globalna svetske ekonomije SAD (J. Stiglic). Stanje američke valute postaje problem za ceo svet. "Zelenima se cmo piše" - konstatuju mnogi svetski ekonomisti.

Privreda SAD će i dalje slabiti, a investicije će biti sve manje. Pad kursa dolara povećavao je izvoz SAD, stoje održavalo privredu. Kurs dolara stalno devalvira prema drugim valutama, posebno zbog ogromne (masovne) emisije dolara.

Brz oporavak i izlazak iz finansijske krize nije moguć.

Zbog opasnosti od širenja inflacije, kamatne stope, koje su sada na najnižem nivou, moraće se povećavati, što će ograničiti tražnju kredita i investicije. Finansijska kriza se prelila na realni sektor koji vrlo usporeno reaguje u konjunkturnom zaokretu, što će produžiti i produžiti ovu fazu recesije. (Merkelova je smatrala da će recesija u EU trajati narednu deceniju (do 2021.godine). Recesija i dalje traje.

Svi navedeni elementi ukazuju da izlazak iz krize neće biti ni jednostavan ni brz. Kriza već do sada stvarno traje 156 meseci (13 godina), dok je Velika ekonomska depresija (kriza) 1929. godine trajala 38 meseci (4 godine). Nova kriza još traje, a kada će se završiti to je potpuna neizvesnost.

Da li će se iz ove dužničke krize uđu u novu dublju fazu krize sledeće dve godine izgleda daje manja neizvesnost. Beleži se sve veći broj evroskeptika u Španiji, Italiji, Grčkoj, Portugalu, Slovenij-i, V. Britaniji, Francuskoj, Irskoj, Belgiji.

3) KRIZA DOLARA I STVARANJE MULTIVALUTNOG I MULTIPOLARNOG SISTEMA

Da li svet već u toku ove monetarne krize ide ka stvaranju multivalutnog sistema i regionalizma u svetu? Sta bi ušlo u novu valutnu jedinicu? Nastupaju li nove ekonomije u usponu u formiranju setskog novca? Da li se sprema nova ekonomska oluja? Da li se nalazimo pred vratima nove planetarne kfize. Profesor ekonomije Nuriel Rubini koji je predvideo veliku finansijsku krizu, smatra da ogromni budžetski problemi SAD, evropska dužnička kriza, duga recesija i katastrofa u Japanu i usporavanje ekonomskog rasta Kine, mogu da već u 2024. i 2025- godine ekonomiju sveta uvedu u novu dublju krizu.

Putin ie predložio da Rusija i Kina ubuduće međusobnu trgovinu obračunavaju u nacionalnim valutama, a ne u dolaru. To bi mogao da predstavlja početak dubljih promena u svetskom valutnom sistemu u kojem je dolar do sada imao dominantno mesto. To se događa u situaciji kada dolar već gubi poziciju glavne svetske valute. Sve prodaje nafte i prirodnog gasa obavljale bi se ubuduće u konvertibilnoj rublji u svim poslovnim transakcijama Rusije. Predlog sadrži i stav da bi se oslobodili monopolskog položaja dolara da se osnuje regionalna investiciona banka koja bi odobravala zajmove iskazane u rubljama, kako državama iz susedstva, tako i drugim državama u poslovnim transakcijama. Tako bi rublja dobila regionalni, ali i svetski značaj. Time bi se stvorile određene valutne zone: zona juana, zona rublje, zona jena, reala i dr., uz već osnovanu evro zonu. Time bi se istisnuo dolar kao sredstvo obračuna i plaćanja i pretvorio u novac nacionalnog regionalnog značaja. Predlozi se javljajuu trenutnoj fazi kada kurs dolara ponovo pada i ako je privreda SAD u dubokoj recesiji, njen finansijski sistem na ivici kolapsa, a emisija dolara bez bilo kakvog pokrića ogranaka.Rast kursa dolara bila bi nova spekulativna operacija koju bi organizovale američke monetarne vlasti. Jačanjem dolara želi se privući kapital iz inostranstva, a time i kupovina obveznica američke vlade. Ali bi i sistem kamatnih stopa morao da reaguje povećanjem stopa američke vlade.

Dolar će, neosporno, zbog dva paralelna toka u svetskoj privredi i finansijama, doživeti svoj kraj kao jedina svetska rezervna valuta. Naime, prvi tok je gotovo neumitni propast jedne imperije, kroz sve duže krize i nemoć da se resi problem prezađuženosti, pada i slabljenja realne privrede i ogromnih deficita na realnim osnovama. Nezdrava ekonomija i sistem ne mogu stvoriti i održavati zdrav novac. Proizvodna aktivnost SAD pala je krajem 2009. na najniži nivo za poslednjih 25 godina, u potrošačka tražnja na najnižu tačku za poslednjih 30 godina. Nezaposlenost kao najveći problem prelazi 10,2%, dok se „crvenom linijom" smatra stopa nezaposlenosti između 5-6%. Postojala je teza da će SAD u 2009. proglasiti bankrot, da bi druge zemlje ponele teret američke krize, uz rasterećenje SAD od ogromnog duga. Istovremeno se spekulisalo da će SAD, zajedno sa Kanadom i Meksikom . uvesti novu valutu AMER.

Zdravlje valute, poznato je, rezultat je kvaliteta i dinamične ekonomije i njene finansijske stabilnosti i ravnoteže. SAD već dugi niz godina, posebno nakon nastanka nove finansijske krize (koju su svesno proizveli) nema ni jedan od tih kvaliteta. Kovid kriza je gotovo blokirala ili „zaledila"privredu.

Teško oživljavanje nacionalne privrede, rešavanje problema visoke nezaposlenosti i otklanjanje ogromnih deficita (platnog trgovinskog bilansa, javnog sektora, deficita štednje i investicija i dr) vode daljem urušavanju poverenja u dolar i njegovom stalnom devalviranju (sa odnosa 1 : 1 dolar je devalvirao na odnos 1,36 :1 (za evro).

Drugi pravac je narastanje ekonomske i finansijske snage "ekonomija u nastajanju" (posebno članica grupe BRIKS-a) koje brzo povećavaju svoje učešće u svetskom bruto proizvodu, izvozu i uvozu, nacionalnom bogatstvu, brzini razvoja, ali i deviznim rezervama. Ove privrede traže i veće učešće u odlučivanju i sredstvima (kvotama) MMF, učešće u radu i kapitalu Svetske banke, ali i Svetske trgovinske organizacije (STO). Videli smo u analizi da je to proizvod SAD, koja na dominantan uticaj na rad ovih međunarodnih institucija, odnosno da one zastupaju njene interese. To su davno poznati problemi, ali nema spoloženja zapadnih razvijenih država da se izvrši dubinska reforma ovih finansijskih svetskih institucija i reforma u funkcionisanju svetskog monetarnog sistema.

Nove dinamične privrede u nastajanju traže da se izvrši i reforma svetskog monetarnog sistema, da se dolar detronizira i postane ili samo nacionalna ili regionalna valuta. Taj proces je neminovan, inače se stvaraju uslovi za permanentne pojave periodičnih kriza u svetu kada god kapitalizam razvijenih uđe u krizu. Krize će se ubrzavati, elementi krize kumulisati, do velike kompleksne svetske krize koja će imati sve karakteristike opšteg sloma i zastoja.

Očekivani tokovi su mogući na sledećim pravcima:

Stvaranje i oživljavanje (uz širenje i povećanje značaja, sa priključivanjem niza država izvan regiona u centru) regionalnih veza niza država, koje su ili kompatibilne, ili pod zajedničkim interesima, ali i u žajedničkom otporu daljoj dominaciji dolara i svetskog krupnog (destruktivnog) kapitala. Regionalne celine će biti i odgovor nametnutom neoliberalizmu kao osnove i operativne politike neokolonijalizma. Sastavni deo tog procesa je jačanje suvereniteta i samostalnosti nacionalnih država.

Sledeća faza je uže povezivanje regiona preko stvaranja jedinstvene obračunske jedinice koja će imati sve karakteristike "korpe valuta", da bi se optimalno rasporedio značaj i uloga privreda i valuta članica ovakve zone. Ubrzanje stvaranja regionalnog novca znači brže istiskivanje dolara kao svetskog novca iz svih novčanih transakcija, ali i formiranja deviznih rezervi. Kurs ovakve novčane jedinice bio bi stabilan u dužem periodu, čime bi se ojačala neđunarodna trgovina i podstakao razvoj regiona.

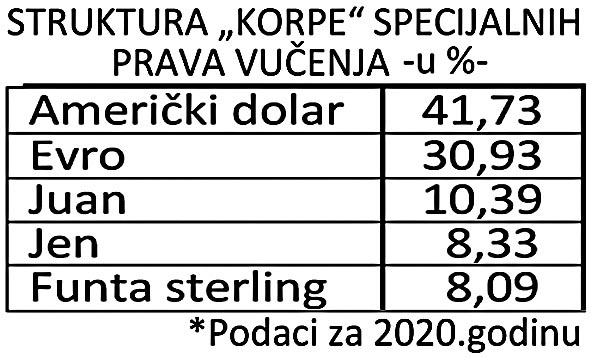

Već do sada je „ojačala" korpa valuta u obliku „specijalnih prava vučenja", kada je u korpu valuta ima sledeći sadržaj (značaj) valuta u njoj:

Kineski juan je redovno uključen u SPV, ali im je ponder (učešće) od 10,39% vrlo malo u odnosu na snagu i značaj kineske privrede.

Ovo posebno kada se uporedi sa japanskim jenom i engleskom funtom.

Postepene korekcije su nužne, ali i proširenje kruga država čije valute ulaze u SPV, posebno kada se razvije „standard SPV".

Stvaranje regionalnih valuta može se očekivati u integracionoj celini(regionu) BRIKS-a, ali i latino-američkom regionu, afričkom regionu.

Ostaje povezivanje SAD, Meksika i Kanade u severnoamerički region sa dolarom kao zajedničkom valutom (dolar SAD, kanadski dolar i meksički pezos ulaze u sistem nove korpe valuta). U monetarnim krugovima već se spominje AMERO kao zajednička valuta.

Izvoznice nafte i energenata u Aziji i Africi stvaraju novu grupaciju država, koje će stvaranjem svoje monetarne unije, istisnuti petro-dolar iz opticaja i plaćanja, ali će istovremeno štititi svoje interese (cene, proizvodnja, distribucija nafte) daleko uspešnije u odnosu na grupaciju OPEC.

Ostaje i mogućnost da se period dominacije dolara produži na dugi niz godina , sa svim napred isticanim negativnim efektima i kontroverznoi funkciji dolara kao nacionalnoj i svetskoj valuti, ali po cenu sve češćih valutnih i finansijskih kriza, koje, konačno, vode do lomova u svetskoj privredi neslućenih razmera. Valutno ratovanje je prva faza pri tome, narastanje protekcionizma sve veće, dirižizam država, zatvaranje i odbrambeni potezi vlada sve češći i veći, dovelo bi definitivno do sloma neoliberalizma i u svetskoj privredi, ali i zamene dolara kao svetske valute.

Narastanje protekcionizma, zaštite država od nove moguće krize, stvaraju mogućnosti većih turbulencija na svetskom finansijskom tržištu. Ogromni budžetski deficiti se ne mogu brzo sanirati. Konverzija ogromnih iznosa hartija od vrednosti SAD od strane glavnih kupaca (Kina, Japan, Rusija, države EU) otežaće i produžiće stvarni oporavak javnih finansija SAD. Dugovi i budžetski deficiti će i dalje nezadrživo rasti u sledećem periodu. Nezaposlenost dobija karakter pandemije i dugoročan karakter. Visoki rizici i neizvesnost ostaju i dalje, što koče dugoročne investicije. Zbog opasnosti od širenja inflacije, kamatne stope (koje su sada na najnižem nivou) moraće se povećavati, što će ograničavati tražnju kredita i investicije. Finansijska kriza se prelila u realni sektor koji vrlo usporeno reaguje u konjunkturnom zaokretu, što će produžiti recesiju. Svi elementi ukazuju da izlazak iz krize neće biti ni jednostavan ni brz.

Da bi se sprečio novi ulazak u krizu razvijene zemlje (Bazel, G-7, G-20) traže hitnu reformu bankarske regulative i nadzora nad bankama, ali i berzanskog poslovanja (vraćanje na Gias-Stigelov zakon iz tridesetih godina prošlog veka). U radu smo naveli svih dvanaest predloga datih u toj regulativi.

Dobro je da je počelo sledeće " prestrojavanje " :

1)Formiranje grupe BRIKS-a i u osnovi multipolamog sveta.

2)Stvaranje Evroazijskog ekonomskog saveza, pri čemu je trebalo umesto Evroazijske investicione banke formirati Monetarni sistem (uniju) i novu zajedničku novčanu jediinicu, kao novu "korpu valuta ".

Sada interesi nacionalnih država izbijaju u prvi plan. U očuvanju od finansijskog sloma, države beže u regionalizme i šira međusobna povezivanja, da bi se izbegli veliki i neočekivani finansijski rizici, neočekivano topljenje deviznih rezervi i širenje platnobilansne neravnoteže. Pokušaji "spasavanja" promenama kursa nacionalne valute vodi daljim konkurentnim devalvacijama, ali i anticipiranim većim promenama kurseva (valutno ratovanje). Svetska privreda ulazi u zonu velikih neizvesnošti i finansijskih turbulencija. To postaje uvod u novu svetsku finansijsku krizu i bankrotstva niza država. Nacionalne države spas će tražiti u priključivanju regionalnim integracijama, da bi preko povezivanja ublažile udare krize i velikih rizika i neizvesnosti. Rađaju se nove integracione celine i regionalne obračunske valute. Begstvo od dolara i njegovih manipulacija postaje sve masovnije. Od regionalnih valuta, zlata i nafte, svet kreće ka stvaranju jedinstvenog svetskog novca, koji zamenjuje "dolarski standard". Rađaju se novi pokušaji stvaranja "korpe valuta", kao nekada SPV. Ekonomije i javne finansije su u velikoj turbulenciji.

Svet kreće ka ujednačenijem razvoju, manjoj eksploataciji i novom sistemu umesto podivljalog, eksploatatorskog i potpuno dehumanizovanog društva. Ovakvom kolonijalnom i bezdušnom kapitalizmu katastrofe je, konačno, "odzvonilo". To što zapadni "čuvari" ovog kapitalizma traže nekakve "oplemenjene" oblike kapitalizma, "kapitalizam s dušom", "kapitalizam sa savešću", više "moralni kapitalizam", humani, a manje čisto "profitni kapitalizam", više državne regulative i države blagostanja, a manje tržišta, samo ukazuje na to da je kapitalizam danas, kao i uvek bezdušni svet kapitala, otuđenja, profita po svaku cenu, neviđene pljačke i obezličenja. Sistem koji sam sebe izjeda iznutra, uništavajući se upravo on pali brojne fitilje ogromne socijalne bombe. Rušenje postojećih institucija tog sistema, masovni socijalni bunt i nasilje - samo je prva faza u njegovom opštem slomu. Koncentracija i kamatna „samooplodnja" finansijskog kapitala dobijaju neslužene razmere u dominantno spekulativnoj ekonomiji.

Da li će juan postati svetska rezervna valuta pored dolara, evra, ili nekog drugog oblika plaćanja kao "specijalna prava vučenja" (SPV) ili drugih "košara valuta" koje će nastati?

3) Kina sada potisnuta iz Afrike i Bliskog Istoka okreće se u povezivanju i u plasmanu kapitala prema srednjeevropskim državama, što je korak u većem povezivanju Kine sa državama Evropske unije. To je već "teorija mosta " ili "tunela ". To potvrđuje i drugi po redu sastanak predsednika Vlade Kine i petnaest država Istočne i Srednje Evrope u Bukureštu decembra 2013. godine.

4) Postepeno izvlačenje kapitala Kine iz plasmana u hartije u vrednosti duga SAD i plasman u države BRIKS-a, odnosno u druga (podračja sveta, paralelno sa izmenom strukture deviznih rezervi Kine (uz smanjenje učešća dolaca u deviznim rezervama).

To bi moglo da se ostvari obzirom da se privreda Kine najdinamičnije razvija, da će već 2030. godine postati vodeća svetska ekonomija, da je već sada druga po snazi ekonomija sveta. Kina zauzima dominantnu ulogu u globalnoj trgovini i svetskim finansijama. Juan je ušao u sastav SPV zajedno sa dolarom, evrom. jenom i funtom.

Kao najveći uvoznik nafte Kina je počela da plaća naftu umesto do sada dolarima, svojim novcem - juanom. Juan sa zlatnom podlogom postaje "petrojuan", umesto "petrodolara", koji je bio osnova svetske dominacije SAD. Da li je na pomolu kraj dolara kao svetske rezervne valute (svetskog novca), uz valutnu smenu u svetskim finansijama?

To, konačno, vodi daljem urušavanju dolarske imperije, svođenja dolara na nacionalnu ili regionalnu valutu i svođenje SAD na realno nacionalno bogatstvo, a ne eksploataciju tuđih resursa i održavanje veštački stvorenog visokog standarda. Osnova takve dosadašnje politike je globalizam, hegemonija, pretnje i ucene državama, a to znači političko i ekonomsko - finansijsko nasilje. Hladni rat je ponovo „oživeo" i ispivao na površinu glavnih svetskih tokova. Sada su tu supersile ušle u „globalni hladni rat". Videli smo prethodno koji su to faktori omogućili SAD da nametnu svoj model preko koga su trasirale put globalizovanom finansijskom tržištu u čijoj je osnovi dolar. To im je i omogućilo izvesnu nadmoć nad konkurentima. Globalizam i državni intervecionizam su i dalje platforma na kojoj žele da zadrže svoj dominantan položaj u svetu. Državni i vojni intervencionizam u svetu u rušenju sistema i državnih vlada urušile su brojne sisteme i države i praktično ih opustošile. Nalazeći se na granicama Rusije sa brojnim satelitima, bazama i dovlačenjem vojnih efektiva, ugrozili su sigurnost Rusije i i njene vitalne nacionalne interese.

Tramp je, kao predsednik SAD, na nedavnoj skupštini UN izjavio:"Budućnost pripada Suverenim i nezavisnim nacijama koje štite svoje građane, poštuju svoje susede i poštuju različitosti koje čine svaku zemlju posebnom i jedinstvenom".To je i najbolji odgovor globalistima, jer „budućnost pripada patriotama, a ne globalistima".

4) KRIPTO VALUTE, MONETARNI SISTEM I SVETSKI NOVAC

Kada smo već kod procesa stvaranja „svetskog novca" kao rezervne valute, umesto dolara, zaslužuje i i određenu pažnju i osvrt na danas „reklamirane" kripto valute. Među njima je najpoznatiji BITCOIN. Da li ste uopšte radi o novcu ili sasvim nečem frugom? Da bi se uopšte kripto „valute" smatrale novcem treba proučiti brojne teorije novca (prirodu, vrednost, sadržaj, funkcije) da bi se o tome moglo razgovarati kao o nekom obliku „savremenog" novca. Ovaj izvedeni oblik"novca" je potpuno odvojen od prave izvorne prirode i razvoja novčanih oblika (iz robnog oblika). On proističe iz spekulativne sfere. Ne ulazeći u brojne teorije novca ove kripto valute nemaju razvijenu ni jednu (osim plaćanja) funkciju novca. Razvijena je funkcija spekulativnog (kratkoročnog) bogaćenja preko velike (spekulativne) oscilacije „vrednosti" ovih kripto valuta.

Kao prednost im se ističe da nisu pod kontrolom centralnih banaka i bankarskog sistema, a to je uptavo otvoreni put u spekulativnu i nekontrolisanu ekonomiju i novčanu sferu. Novčana sfera mora biti pod kontrolom, kao i novčani tokovi, da bi se preko upravljanja novcem i novčanim kapitalom ostvarivali društveni i razvojni ciljevi. To se sa kripto valutama ne može ostvarivati, jer vodi na put totalne deregulacije i spekulacija. Odakle vrednost ovim „valutama"? Kako im se određuje količina? Kakva je moguća kontrola? Koje novčane funkcije mogu da obavljaju? Kako se kreiraju i poništavaju? Da li su uopšte povezani sa robnim svetom i realnom ekonomijom?

Iz svega navedenog se vidi da je izmišljeni „novac"(nije bitno od koga - Japanca ili globalista) u funkciji spekulacija i destrukcije monetarnih sistema u svetu.

U sređenom i odgovornom društvu ovaj spekulativni instrument treba zabraniti. On ne može ni po kojoj karakteristici i funkciji da postane svetski novac. Mnoge države su već presekle ove oblike spekulacija i zabranile kripto valute. Traganje za svetskim medijem u funkciji „svetske rezervne valute" (umesto ranije zlata, a danas dolara) treba usmeriti na stvaranje jedinice slične SPV sa proširenim mehanizmom njenog delovanja i funkcionisanja. Verovatno će biti potrebno da se sazove nova Svetska finansijska i monetarna konferencija, kao ona u Breton Vudsu (1944.), da se postave temelji nove svetske rezervne valute, ali i novog svetskog finansijskog sistema. Dugi niz posleratnih godina sve jasnije otkriva da je velika šteta što tada nije usvojen Kejnzov (kreditni) plan, koji je i doveo do stvaranja „dolarskog standarda" u svetu sa svim teškim posledicama koje je izazivao.

Usput rečeno, povratak na zlato i „zlatni standard", kako to neki predlažu, zbog velikog broja faktora koji to onemogućavaju, nije ni teoretskini praktično moguć. No to je tema koja zaslužuje posebnu obradu.

STRANI KAPITAL-FAKTOR RAZVOJA ILI „USPAVLJIVANJA" DRUŠTVA I ISCRPLJIVANJA PRIVREDE

RAZVOJ NA STRANOM KAPITALU I INVESTICIJE I EKONOMSKI RAST- FUNKCIONALNA POVEZANOST

Neoliberalizam je projekat u funkciji

otvaranja nacionainih privreda za prodor stranog,finansijskog i robnog kapitala. To je metod osvajanja novih tržišta porobljavanja.

Danas nema i ne može postojati zatvorena privreda, dovoljna sama sebi, bez obzira na nivo razvoja, bez odnosa sa svetskim tržištem. Nema, dakle, autarkičnog razvoja.

Prisustvo i uloga stranog robnog i novčanog kapitala u svakoj zemlji je veća ili manja, ali je neminovna. Preterana opreznost u zaduživanju nije dobra, ali ni nekontrolisano zaduživanje. Gde je granica optimalne uloge stranog kapitala u nacionalnoj privredi?

Zaduženost svake privrede prema inostranstvu, kao i visina i struktura uvezenog kapitala su od strateškog dugoročnog ekonomskog, finansijskog i političkog značaja. Strani kapital često ima podsticajnu ulogu i inicijatora ekonomskog rasta, ali i faktora koji često guši nacionalnu privredu visokim obavezama (otplatama i kamatama) dovodeći do neto odliva nacionalne akumulacije (štednje). Veoma su značajna pitanja visine zaduženosti, uslova stranih kredita (rok, kamata, vezanost), vrsta kredita (finansijski, robni), davaoca kredita (javni, privatni, međunarodne finansijske organizacije), ali i posebno, efekti i kvalitet upotrebe stranih kredita (kapitala).

Od navedenog zavisi ne samo tempo i kvalitet ekonomskog rasta domaće privrede, već i mogućnost pojave prezaduženosti, procesa automatskog kumulisanja dugova, stvaranja tipične "dužničke zamke" i krize eksterne zaduženosti države.

Istina, zadužuje se kako država, tako i banke i privatni sektor. Ali, sve su to obaveze ove privrede. Ovo posebno iz razloga što u poslednje vreme ekonomisti upozoravaju i ozbiljno ukazuju na to da se Srbija već prezadužila, da je već nastala dužnička kriza, a "omča dugova" toliko je zategnuta da ćemo sledećih godina raditi samo za dospele kamate, a otplate inostranih dugova, stalno refinansirati novim zaduženjem. To vodi stalnom rastu dugova i kamatnih obaveza.

Šta se krije iza "brda dugova"? Kakvi su nam horizonti razvoja i društvenog standarda? Može li se pod teretom inostranih dugova i obaveza govoriti o politici restrukturacije i društvenog preporoda, ali i samostalnom bržem privrednom rastu, bez oslonca na strani kapital.

POTREBE ZA STRANIM KAPITALOM I OČEKIVANI EFEKTI UPOTREBE KAPITALA

Dobro je i vreme je da se pokrene ozbiljna i argumentovana rasprava o jednom vitalnom problemu naše privrede i društva i njegovom budućem mogućem razvoju. Danas, poznato je, ne postoji zatvorena privreda koja se može razvijati bez podrške i korišćenja stranog kapitalai bez odnosa sa svetskim kapitalom. U politici zaduživanja postoje dve krajnosti - preterana i nekontrolisana zaduživanja i preterana opreznost i izbegavanje inostranih dugova. Ni jedna strategija nije dobra. Jer, "nemoralno je novo zaduživanje u inostranstvu da bismo sada lagodno trošili, a da otplatu tih kredita prenesemo na buduće generacije". Da li se olako zadužujemo i neracionalno koristimo dobijene kredite? Koliko strani kapital utiče na naš privredni rast i investicije, koliko se neracionalno i nekontrolisano troši, stvarajući ogroman teret dužničkog ropstva? Pođimo od toga da su eksterni dug i ponašanje zaduženosti rezultat dinamike i kvaliteta razvoja, strukture raspodele bruto domaćeg proizvoda i potrošnje i stabilnosti privrede. Koje elemente svaka privreda mora uzimati u obzir kada uđe u proces inostranog zaduživanja ili razduživanja bez kojih je uopšte teško govoriti o nekakvoj politici racionalnog zaduživanja i korišćenja stranog kapitala. Ovde ću navesti samo najvažnije: 1) Dospeće i godišnje obaveze po vrlo različitim inostranim dugovima (kamate i otplate);

2) Ekonomski rast i godišnje obaveze iz duga (usklađenost efekata rasta i dospelih obaveza), 3) Struktura postojećega, novog duga (finansijski, robni, kratkoročni, dugoročni krediti i uslovi svakog kredita); 4) Upotreba dugova (proizvodno- investicioni ili potrošni za budžet, popunu deviznih rezervi, otplatu dospelih dugova); 5) Efekti upotrebe inostranog duga (rast bruto domaćeg proizvoda, rast zaposlenosti, rast nacionalne štednje, porast izvoza, porast proizvodnje, porast uvoza, porast investicija i dr). Sve te elemente treba uzeti u obzir u svakoj privredi kada se ulazi u proces korišćenja inostranog kapitala. Strategija i politika zaduživanja mora sadržavati i strategiju ostvarivanja efekata upotrebe kapitala, ali i razduživanja.

Dopunski kapital iz inostranstva mora biti u funkciji razvoja privrede i osnova za stvaranje domaće akumulacije, a ne tekuće neproizvodne potrošnje (javne i lične), kreditiranja uvoza, jačanje deviznih rezervi i sl.). Dakle, njegovo korišćenje treba da bude prevashodno u funkciji oživljavanja domaćih investicija i faktora razvoja, ali i izvoza (kao specifičnog oblika investicija).

Kapital u funkciji razvoja nalazi se u nekoliko oblika: 1) Realni kapital (zgrade, oprema, zemljište, čitava preduzeća i drugi subjekti), 2) Finansijski kapital (uglavnom u bankama u zemlji ili kao dug u inostranstvu, kapital -štednja privrednih i drugih subjekata), 3) Intelektualni kapital (znanje, ideje, inovacije, programi, obrazovni nivo nacije), 4) Obrtni kapital (tekući novac kao prelazni oblik finansijskog kapitala), 5) Informaciono-propagandni poslovni kapital.

U dosadašnjoj politici i modelu razvoja koji je izabran, realni kapital se privatizacijom rasprodaje, obezvređuje i pljačka (s iznošenjem novca u inostranstvo). Finansijski kapital domaće privrede (štednja, akumulacija)

gotovo ne postoji, ne stvara se, a stvorena se odliva brojnim kanalima u spekulativnu ekonomiju i inostranstvo. Intelektualni kapital (obrazovni i sposobni kadrovi sa znanjem) odlazi u inostranstvo, a u domaćoj privredi i društvu "nije potreban", jer tu su na brzinu "iškolovani" i sa diplomom i papirima, a ne znanjem, partijski kadrovi. U privredi destruktivno deluju na sve čega se dočepaju. Obrtni kapital se kroz restriktivnu „stabilizacionu" monetarno-kreditnu politiku centralne banke gotovo istopio u opštoj nelikvidnosti (preko politike novca za ostvarivanje stabilnosti cena i kursa).

Dakle, ni jedan od oblika kapitala nije u funkciji razvoja, a oslonac se (uz brojne stimulanse) nalazi na privlačenju i ulaganju stranog kapitala. Može li strani kapital da "nadoknadi" sve mrtve domaće kapitale? Može li osigurati dinamičan i optimalan, uravnotežen dugoročni razvoj? Iz navedenih razloga u središte istraživanja stavljamo finansiranje (i efekte finansiranja) investicija i razvoja na stranom kapitalu (i oblike i uslove njegovog korišćenja).

U ovoj fazi, posebno zbog pritiska svetske finansijske krize, treba se čuvati nove omče dugova i nekontrolisanog zaduživanja, posebno neracionalne upotrebe inostranog kapitala. To je tada otvoreni put u visoku zaduženost, gotovo kolonijalni status, uz potpunu dominaciju stranog kapitala, totalnu tehnološku i razvojnu zavisnost. Može li se ovakav scenario izbeći? Kakvu smo do sada vodili politiku korišćenja strano u kapitala, njegovo usmeravanje, efekti, uz nastali otvoreni proces automatskog (autonomnog) i stalnog rasta spoljnih dugova.

KANALI "TOPLJENJA" NACIONALNE AKUMULACIJE I SIROMAŠENJA PRIVREDE

Izabrani ili nametnuti nam model "razvoja" u osnovi void visokoj zavisnosti od stranog kapitala, uz uništavanje nacionalne osnove razvoja. O čemu se radi? Sistem je tako stvoren da dovodi do stalnog oticanja nacionalne štednje ili akumulacije (finansijskog potencijala) koga zatim "nadomešta" strain zajmovni kapital, čime se stvara mehanizam visoke inostrane zavisnosti, nesamostalnostiiI gotovo ucene od strane stranih nosilaca kapitala. Pođimo od osnovnih delova makrosistema. Privredni sektor kao osnovni nosilac razvoja i stvaranja ekonomskih viškova je kroz process privatizacije rasprodat, dobijeni finansijski kapital potrošen preko budžeta, a rasprodajom, stečajevima, likvidacijama preduzeća i velikih sistema - proizvodni sector potpuno onesposobljen za razvoj. Stvaranje akumulacije u ovom sektoru je marginalizovano.

Bankarski sektor je prenet u ruke stranog kapitala(85-90%), tako da je uz robin kapital i finansijski kapital i monetarnu politiku stavljen u funkciju interesa stranog kapitala. Kamatnim mehanizmom se "usisava" i odliva koncentrisani profit (dobit) u bankama. To je dodatni odliv i slabljenje finansijske snage privrede. U kreditnoj politici banke su se preusmerile na kreditiranje sektora stanovništva, a ne privrede i njenih podlovnih aktivnosti. Izostaje bankarski impuls razvoja privrede I vraćanje depozita u bankama u ----str 5 .

Preduzeća u nedostatku domaćih kredita i podrške banaka okreću se dodatnim kreditima u inostranstvu, tako da zaduženost preduzeća u inostranstvu ogromno raste. Tim kanalom je dužnička zavisnost privrede naglo povećana uz dodatni odliv novca kamatama iz privrede.

Potpuno otvorena nacionalna privreda (111-123%) uvozom i izvozom, otvaranjem brojnih stranih robnih kuća, fri šopova, trgovačkih lanaca i sl. država i privreda su premreženi i "okupirani" stranom robom. Domaća privreda i proizvodnja i trgovina su ugušeni. Postali smo samo prošireno strano tržište. Svi efekti trgovine odlivaju se u inostranstvo. Trgovina sada "preseca" reprodukciju kapitala, jer se i deo dohodaka (čak i uzeti gotovinski krediti kojom se kupuje strana roba) odliovaju u inostranstvo. To je dodatni korak u pustošenju finansija nacionalne privrede.

Dominantni oslonac na strani kapital u investicijama i razvoju, koji "nadomešta" napred odliveni nacionalni kapital i štednju, sa svim ogromnim podsticajima i davanjima (olakšicama), zatvorio je ovu omču dugova i gušenja privrede. Kako se velikim delom radi i o spekulativnom kapitalu sa brojnim "ugrađivanjem" naših nosilaca odluka o investicijama i projektima, dolazi do velikog naduvavanja cena radova i projekata, što dovodi do dodatnog odliva dela pozajmljenog kapitala stranim investitorima ili kreditorima, ali i u kreditne račune domaćih.

Ovakve strane direktne investicije i brojni projekti zasnovani na njima stvaraju pravi "dužnički mehanizam" koji se još ne vidi, ali će kada nas prispele pbaveze pritisnu dovesti do stvarne prezaduženosti i nesolventnosti.

Dakle, da sintetizujemo ove tokove osiromašenja:

1)Stalni odliv novca i štednje navedenim tokovima, uz odliv "neuhvatljivog" spekulativnog kapitala,

2)Odliv po kamatama iz privrede, banaka i javnog sektora - budžeta,

3)Gušenje nacionalne privrede, proizvodnje i prometa i "stvaranje" nacionalnog dohotka I štednje,

4)Stalni nedostatak (uz odliv) nacionalne akumulacije,

5)Potpuni oslonac na strane direktne investicije (SDI) i veliki odliv, blokadu i slabu upotrebu ovih stranih sredstava, uz ogromni rast ovih dugova,

6)Pljačka i otimanje nacionalnog bogatstvai i novčanog kapitala - kao klasičan oblik kriminala, korupcije i štetočinskog ponašanja nosilaca odluka o investicijama,

7)Slaba kadrovska i upravljačka struktura, gotovo nesposobnih kadrova koji upravljaju velikim nacionalnim bogatstvima Ii resursima,

8)Odliv "pokretača razvoja" i ideja razvoja- mlade, školovane radnike šalje u inostranstvo. Sve su to ograničavajući faktori razvoja koji političku garnituru orjentišu na uzimanje stranih kredita da bi se pokrile sve navedene slabosti i tokovi koji blokiraju dugoročni razvoj, ali "pokrivaju" sve slabosti Sistema.

Prikazuju se "veliki rezultati" u privlačenju stranog kapitala i ostvarivanja visokih stranih direktnih investicija, ali se ne prikazuju efekti upotrebe kapitala i stvorene obaveze.

kakvim se finansijskim konstrukcijama radi, dugovima, efektima ulaganja i sl. sve je to ostalo daleko od uticaja javnosti. No, to će u sledećoj fazi razvoja postati pravi društveno - finansijski zemljotres.

Na ove tokove odliva akumulacije treba dodati i već dospele otplate ranijih dugova, a zatim potrebe za investicijama za kvalitetan dugoročni trazvoj. Strukturni razvoj i brzo "prilagođavanje" svetskim trendovima je u samoj osnovi ove politike investiranja, zaduživanja, ali i stvaranja nacionalne akumulacije za postepeno oslobađanje od "nametnutih lanaca" svetskog finansijskog kapitala.

DINAMIKA I EFIKASNOST PRIVREDNOG RAZVOJA -NOMINALNI I REALNI RAST

Pre bilo kakve analize zaduženosti, obaveza i efekata upotrebe stranog kapitala da pogledamo kakvu smo stvorili materijalnu bazu u dosadašnjem razvoju, na kojoj treba graditi politiku i model daljeg razvoja i korišćenja stranog kapitala.

Istovremeno da vidimo da li smo dostigli nekakav "dužnički limit" i buduće tokove u servisiranju spoljnih dugova.

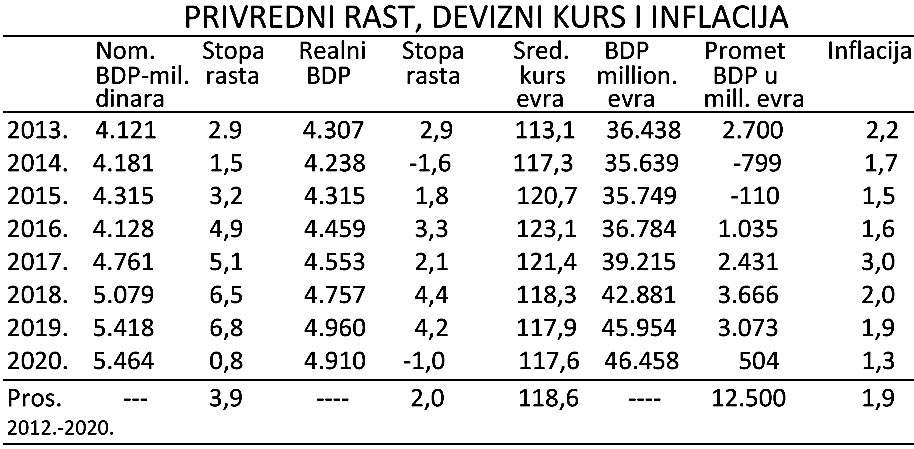

Privredni rast je vrlo nestabilan sa većim godišnjim oscilacijama stopa rasta. Realna stopa rasta u navedenom period iznosi 2%, a nominalna (uključujući stopu inflacije) oko 3,9%. Od 2012. - 2020. bruto proizvod je povećan za 10,5 milijardi evra, tako da je na kraju 2020. Dostigao 46.458 miliona evra.

To je baza na kojoj se mogu graditi sve kombinacije makroekonomske politike I razvoja, uz kombinovanje domaćih i stranih izvora sredstava.

Uz ovakvu dinamičku i nivo nacionalnog razvoja da vidimo gde se nalazimo sa postignutim opterećenjem bruto dugovima nacionalnog proizvoda, iza čega sledi analiza opterećenja obavezama i dužnički teret I obaveze koji pritiskaju našu privredu.

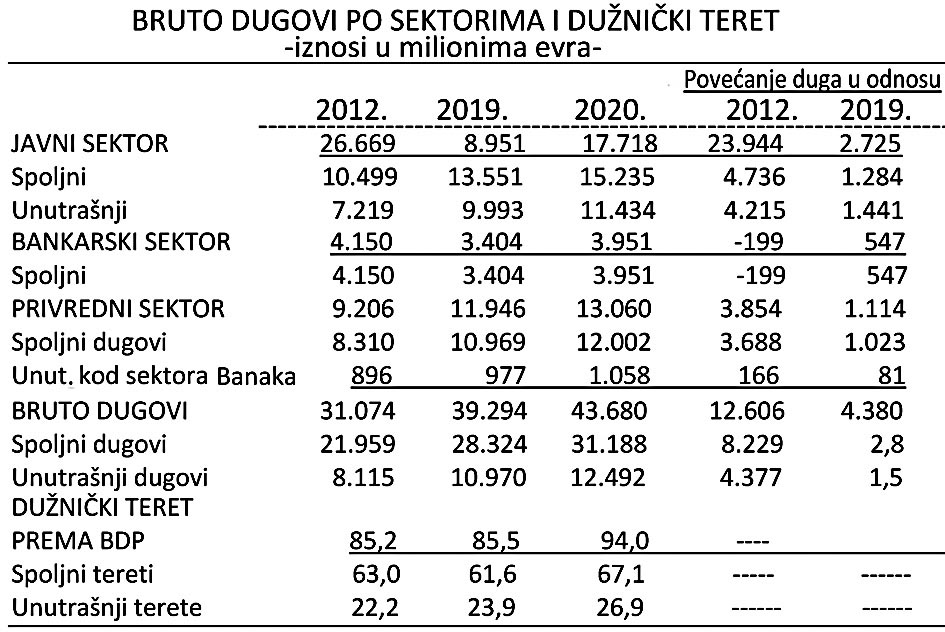

Dugovi su prikazani po osnovnim sektorima i to njihov spoljni i unutrašnji dug, kao i ukupan dug i dužnički teret kojim je opterećen bruto domaći proizvod. Istovremeno je prikazano Koliko su kod pojedinih sektora povećani pojedini oblici dugova u 2020.godini u odnosu na 2012. i 2019.godinu.

Poseban komentar navedenih podataka nije potreban. Da li se razvila dužnička ekonomija iprezaduženost? Sa unutrašnjim teretima od 26,9% bruto proizvoda i 67,1% opterećenja spoljnim dugovima to je sada teško zaključiti. To je moguće samo nakon detaljne analize obaveza koje dospevaju i pritiskaju bruto proizvod godišnje. To će uslediti u nastavku analize.

Određivanje "dozvoljenog" tereta duga do 60% bruto proizvoda kao u EU po Mastrihtu odmah da navedem da se to ne može odnositi isto za jednu manje razvijenu i visoko razvijenu privredu. Postavljanje takve granice je samo veštačko ograničenje koje sputava sve manje razvijene države da više i bolje koriste inostrani kapital sa svetskog finansijskog tržišta, mada su one znatno više zavisne od njega u odnosu na razvijene. A upravo ovaj dogmatski stav se krši od strane razvijenih država čiji javni dug prelazi preko 100% bruto proizvoda, a u nekoliko država preko 200% . Kod nas je usvojena gornja granica dug od 45% bruto proizvoda.

Naravno, samo iz odnosa duga i bruto proizvoda nije moguće izvući zaključak i optrećenje države dugovima, dužničkoj krizi i eventualnom bankrotu. To je moguće samo za detaljne analize structure dugova, njihovih uslova korišćenja, efekata upotrebe, dinamike razvoja, dospelih godišnjih obaveza iz dugova, mogućnosti refinansiranja dugova i obaveza, kamatnog terete i brzine rasta, poverenja u državu i institucije, kretanje na svetskom tržištu novca i kapitala I dr.

Dakle, treba sve to nadgledati i u budućnosti, da bi se došlo do zaključka da li se neka država (kao i naša) prezadužena i da li preti nesolventnost, odnosno moguće proglašenje bankrotstva.