Natrag

Ekonomija

Strane banke, nacionalna privreda i razvoj (8)

Planiranje likvidnosti poslovne banke

Razvojna paraliza privrede, socijalnog i društvenog sistema. Svedoci smo opšte paralize privrednih tokova i poslovanja uzrokovanih širokom virusnom (brzo širećom) infekcijom. Međutim, ova nova kriza samo je produbila probleme i otkrila sve slabosti privrede, društva i sistema na kojem funkcionišu, smatra prof. dr Slobodan Komazec.

Prof. dr Slobodan Komazec

(2) Sekundarne rezerve likvidnosti

Poslovne banke ne usmeravaju svoje potencijale samo na odobravanje kredita, već i na kupovinu vrednosnih papira. Neke od tih investicija u vrednosne papire se klasifikuju kao „sredstva sekundarnih rezervi likvidnosti”. Dakle, sekundarne rezerve likvidnosti možemo odrediti kao kamatonosne plasmane banaka u odgovarajuće kratkoročne vrednosne papire. Sekundarne rezerve dopunjuju primarne rezerve kao izvor koji se koristi prilikom ponovnog po vlačenja depozita iz poslovnog sistema banke. Neto odlivi depozita se prvo pokrivaju iz primarnih rezervi likvidnosti, a nakon njihovog iscrpljenja banka prelazi na sekundarne rezerve likvidnosti, pa otuda i naziv za ove rezerve.

Može se govoriti o dve osnovne funkcije imovine uključene u sekundarne rezerve likvidnosti. Prvo, ova imovina mora da obezbeđuje likvidnost, i drugo, mora da obezbeđuje određeni prinos za banku. Ovim zahtevima se određuju, u stvari, koje karakteristike imovina mora da ima da bi bila uključena u sekundarne rezerve likvidnosti.

Vrednosni papiri, uključeni u sekundarne rezerve, moraju biti takvog kvaliteta da ih je moguće, pre svega, brzo konvertovati u gotovinu u bilo koje vreme bez značajnih gubitaka i većih troškova. Ovo znači da je reč o vrednosnim papirima, sa kratkim rokom dospeća, mogućnošću njihove naplate pre roka dospeća, i da su oslobođeni kreditnog i kamatnog rizika.

Ne postoji definitivno pravilo o roku dospeća imovine držane kao sekundarne rezerve likvidnosti, ali bi neko opšte pravilo bilo da je bolje da je što kraće dospeće te imovine. Realniji stav bi bio, da bi te rezerve trebalo da budu takvog dospeća tako da efekat kamatnog rizika, do kog može doći njihovom kupovinom, bude beznačajan. Odnosno, ako su kamatne stope stabilne ili u padu, duži rokovi dospeća bi bili prihvatljiviji, ali ako su kamatne stope predmet značajnih kolebanja ili su u rastu, kraći rokovi dospeća bi bili nužnost.

Zato što se kamatni rizik povećava sa produžavanjem rokova dospeća, bankari se slažu da samo visokokvalitetne obveznice sa relativno kratkim rokovima dospeća mogu činiti sekundarne rezerve likvidnosti. U skladu sa tim mnogi bankari ograničavaju rokove dospeća za vrednosne papire koji ulaze sekundarne rezerve likvidnosti na godinu dana.

Što se tiče kreditnog rizika kod vrednosnih papira, ona zavisi od snage (kapaciteta) izdavaoca da odgovori svojim obavezama promptno i u potpunosti. Ako bi postojao strah na strani investitora da izdavalac vrednosnih papira neće moći da zvrši obaveze plaćanja kamate i glavnice, to bi očigledno dovelo do oštrog pada njihove tržišne vrednosti, dakle bilo bi apsurdno za jednu banku da drži takve hartije od vrednosti kao i imovinu sekundarnih rezervi likvidnosti. Trebalo bi spomenuti da banka ne terba uvek da kupuje kratkoročne vrednosne papire kada planira potreban nivo sekundarnih rezervi. Kada bi kupovala samo visokokvalitetne vrednosne papire za svoj investicioni portfolio kao što bi trebalo da čini - to bi omogućilo i uključivanje ovakvih dugoročnih vrednosnih papira u sekundarne rezerve čim dođu za naplatu recimo, u okviru roka dospeća od jedne godine. To je uobičajena praksa među bankarima u razvijenim zemljama. Oni popunjavaju praznine u rokovima dospeća, posmatrajući celokupni investicioni portfolio, tako da dolazi do permanen tnog premeštanja imovine sa računa „dugoročnih vrednosnih papira” na račun sredstava sekundarnih rezervi likvidnosti.

Kao najčešće vrednosne papire koji predstavljaju izvore sekundarnih rezer vi možemo navesti: 1) Kratkoročne državne obveznice kao najpopularnije; 2) Hartije koje izdaje centralna banka (blagajnički zapisi centralne banke); 3) Hartije koje izdaju poslovne banke (blagajnički zapisi poslovnih banaka, bankarski akcepti) i) Komercijalne papire. Trgovina svim ovim papirima se odvija na novčanom tržištu. Transakcije se ostvaruju obično preko posrednika tako da ne dolazi do susreta banke, kao kupca i dužnika, kao izdavaoca hartije.

Kratkoročne državne obveznice se smatraju vrlo atraktivnim instru mentom, a iz razloga sigurnosti plasmana i profitabilnosti. Saglasno tome, državne obveznice se nalaze u portfeljima gotovo svih subjekata nacionalne ekonomije, a naročito kod poslovnih banaka, osiguravajućih kompanija, pen zionih fondova, poverilačkih fondova i ostalih finansijskih institucija. Izdavalac državnih obveznica je ovlašćeni državni organ u ime države, ali neretko banke drže i hartije od strane državnih organizacija kao što su: pošta, železnica, avio saobraćaj i sl. Još jedan dodatni razlog držanja ovih obveznica je da se mogu koristiti kao pokriće kod dobijanja kredita za likvidnost kod centralne banke.

Blagajnički zapis centralne banke u razvijenim tržišnim zemljama je jedan od najvažnijih instrumenata centralne banke pomoću koga ona realizuje ciljeve politike otvorenog tržišta, kreditno-monetarne politike. Blagajnički za pis centralne banke se uobičajeno izdaju na rok od 7 do 90 dana. Obzirom da ovaj instrument za kupca podrazumeva najmanji mogući rizik te je i kamata koju plaća centralna banka u principu najniža.

Bankarski akcept ili akcept menične rate se takođe smatra prihvatljivom imovinom za sekundarne rezerve likvidnosti. To je menica trasirana, od strane bančinog komitenta, na banku koja je akceptira i time preuzima obavezu da isplati donosiocu ili naznačenoj strani određeni iznos novca na dan dospeća.

Bankarski akcepti se koriste uglavnom za finansiranje robe u međunarodnoj, ali i u domaćoj trgovini. Kada bi, na primer, domaća firma želela da uveze određenu robu od neke inostrane firme tada bi izvoznik zahtevao da uvoznik pribavi kreditno pismo od neke ugledne domaće banke. Moguća je i situacija da inostrani izvoznik zahteva da mu uvoznik plati u gotovom pre nego što se roba isporuči, ali bi takvi uslovi mogli da budu nepovoljni za uvoznika. Ili, bi izvoznik mogao da prihvati obećanje uvoznika da će platiti kasnije, ali to ne bi bilo vrednovano tako visoko kao akcept jedne ugledne banke.

Stoga, domaći uvoznik ide u svoju banku po kreditno pismo koje treba da glasi na inostranog izvoznika, a sa dobijanjem kreditnog pisma istovremeno potpisuje ugovor sa bankom u kome se obavezuje da će izvršiti plaćanje o roku dospeća. Kada inostrani izvoznik dobije kreditno pismo, on predaje robu prevozniku, a zauzvrat dobija tovarni list. Kreditno pismo omogućava izvozniku da vuče menicu koju zajedno sa kreditnim pismom i tovarnim listom nosi svojoj banci. Mogao bi da zahteva od banke da sama umesto njega izvrši naplatu, ali će verovatno zahtevati od banke da mau eskontuje menicu kako bi dobio sredstva za nastavak svojih poslovnih operacija.

Pošto je inostrana banka eskontovala menicu ona je šalje zajedno sa kreditnim pismom i tovarnim listom korespondentskoj (domaćoj) banci. Ako su svi uslovi ispunjeni, domaća banka prihvatajući menicu, na njenoj prednjoj strani ispisuje svoje priznanje, odnosno akceptira je, što znači da će prihvatiti menicu o roku dospeća. Tog momenta menica postaje bankarski akcept.

Za investiranje u komercijalne papire su više zainteresovane srednje i male banke, pre nego velike institucije. Kako su gubici na komercijalnim papirima mali, banke koje su ih kupile gotovo stoprocentno su sigurne da će ih naplatiti o roku dospeća. Rok dospeća komercijalnih papira se nikada ne produžava, iako korporacije mogu da izdaju novu seriju koja će zameniti onu koja upravo ističe. Ako banka ima potrebu za brzim upotpunjavanjem primarnih rezervi likvidnosti može komercijalne papire da proda dilerima na tržištu ili ih može rediskontovati kod centralne banke sa rokom dospeća do 90 dana.

4)Kada je reč o komercijalnim papirima novčanog tržišta pre svega se misli na promisori note koje se izdaju od starne korporacija sa visokim kreditnim rejtingom, a kojima su potrebna sredstva za relativno kratke vremenske periode. Odličan kreditni rejting ovih korporacija se zahteva jer pozajmljuju sredstva bez davanja detaljnih finansijskih izjava i bez direktnog ispitivanja od onih koji će kupovati njihove papire. Obično se izdaju sa rokom dospeća o 12 meseci.

Ovi krediti predstavljaju poslednji način za obezbeđenje banke od rizika nelikvidnosti. Veće banke su relativno više usmerene na ko-rišćenje kredita za likvidnost u odnosu na srednje i naročito male banke, koje su često važni izvori za snabdevanje novčanog tržišta likvidnim resursima. Ovi krediti mogu se dobiti ili kod korespondentnih banaka ili kod centralne banke. U prvom slučaju obim likvidnog kreditnog potencijala sektora poslovnih banaka ostaje neromenjen, jer postoji trenutna redistribucija likvidnih resursa između bana. Za razliku od tog slučaja, pri korišćenju kredita za likvidnost kod centralne banke povećava se obim likvidnog potencijala sektora poslovnih banaka.

S obzirom da krediti za likvidnost predstavljaju poslednje utočište za „odbranu” banke od rizika nelikvidnosti, to banke svoju likvidnost treba prvenstveno da pokrivaju putem formiranja odgovarajućeg obima primarnih i sekundarnih rezervi, dok se samo rezidualne potrebe za likvidnim resursima mogu pokrivati po osnovu kreditnih izvora. Ako bi banka često koristila kredite za likvidnost, izložila bi se riziku gubljenja kreditne sposobnosti i visokim troškovima za održavanje likvidnosti, jer su kamate na kredite za likvidnost obično znatno više od drugih.

Krediti za likvidnost

Kada banka naiđe na teškoće kada je u pitanju održavanje dnevne likvid nosti, često se nameće potreba da se u vrlo kratkim periodima koriste krediti za likvidnost, u cilju premošćavanja privremenih novčanih deficita poslovnih banaka. U tim slučajevima dolazi do prelivanja likvidnih resursa između banaka posredstvom novčanog tržišta i uz jaku podršku institucionalizovanih informacionih sistema. Ako se pak na nivou celog sektora poslovnih banaka javi deficit likvidnih sredstava, centralna banka svojim kreditima obezbeđuje pokrivanje likvidnih potreba banaka. U tom slučaju centralna banka brani likvidnost sistema poslovnih banaka, a ni u kom slučaju likvidnost svake pojedinačne banke.

Navedeni koncept kredita za likvidnost karakteriše se kao standardni, a u novije vreme banke razvijenih tržišnih ekonomija znatno više su orijentisane na korišćenje kredita za likvidnost i minimizaciju prosečnog obima formiranih rezervi. Razlozi za taj novi pristup su sledeći:

1)Formiranje tražnje za bankarskim kreditima usled produženih perioda stabilnog ekonomskog rasta.

2)Rast depozita u opisanim uslovima zaostaje iza rasta tražnje kreditima, tako da banke formirane gepove u rastu dva agregata pokrivaju korišćenjem kredita kod centralne banke.

3)U periodima povećanih stopa inflacije, generalno se povećava tražnja za likvidnim resursima na nivoima sektora privrede, što se prenosi i na sektor poslovnih banaka, koje jedan deo povećanih potreba nužno pokrivaju kredit nim resursima centralne banke.

4)Oscilacije u kamatnim stopama mogu odrediti obim korišćenih kredita za likvidnost: u razdobljima niže kamatne stope, banke će pojačano koristiti kredite i redukovati obim formiranja rezervi likvidnosti.

5)Poslovne banke putem povećanja koeficijenta krediti - depoziti nasto je da ostvare veću stopu rentabilnosti, što se neizbežno odražava na iscrpljivanje likvidne sposobnosti.

Da li će banka koristiti kredite za likvidnost kao obezbeđenje od rizika nelikvidnosti, zavisi u prvom redu od sagledavanja troškova i rizika vezanih za ovaj izvor likvidnosti. Ukoliko su ti troškovi veliki, banka će za obezbeđenje od rizika nelikvidnosti koristiti rezerve (primarne i sekundarne). Nije dobra poslovna politika banke koja se na finansijskom tržištu stalno javlja kao tražilac kredita za likvidnost. Svaka banka ima svoj „debitorski potencijal” na finansijskom tržištu, na osnovu koga može povlačiti potrebna kreditna sredstva. Banka koja premaši debitorski limit tretira se kao ekspanzivna i visoko rizična banka, usled čega joj se mogu pooštravati uslovi odobravanja kredita, sve do proglašenja njene kreditne nesposobnosti.

Troškovi pokrivanja likvidnosti preko korišćenja kredita uključuju kamatnu stopu koja se plaća na korićene kredite plus operativne troškove ugovaranja i korišćenja sredstava.

Praksa razvijenih zemalja pokazuje da banke manjeg i srednjeg obima de ficite primarnih likvidnih resursa pokrivaju kreditima kod centralne banke, dok krupnije banke koriste kredite korespondentskih banaka i sredstava na evrovalutnom tržištu.

Krediti za likvidnost između banaka imaju dnevnu dospelost, bez po krića su i direktno se prenose sredstva između računa banaka kod centralne banke. Banka sa viškom slobodnih sredstava nalaže centralnoj banci da odre đeni iznos transferiše u korist računa banke koja uzima kredit. Već sledećeg radnog dana operacija teče u obrnutom smeru. Kamata se zasebno izračunava i prikazuje.

U najnovije vreme repo-aranžmani postaju važan instrument usklađivanja likvidnih bilansa banaka: banka prodaje određene hartije sa klauzulom da ih ponovo otkupljuje sa dnevnim dospećem. Plaćanje se može realizovati na dva načina:

1)Zaduživanjem kupca koji ima račun kod banke: smanjuje se obim depozita banke i oslobađa se deo obavezne rezerve u korist likvidnih resursa,

2)Preko naplate čeka kod druge banke, na osnovu čega se prelivaju sredstva između banaka.

Centralna banka je samo uslovno u funkciji „poslednjeg utočišta banaka”, pošto se krediti mogu garantovati samo zdravim i kreditno sposobnim bankama, samo u specijalnim periodima i pod specijalnim uslovima. U raznim nonetarnim sistemima razvijenih zemalja postoje specifični pristupi i režimi odobravanja kredita za likvidnost banaka, ali je zajednička karakteristika u usmeravanju banaka na vođenje umerene i strogo kontrolisane politike likvidnosti.

Ne može se očekivati da će poslovna banka zapostaviti stvaranje portfelja sekundarnih rezervi, jer postoji verovanje da se banka u trenucima iznenad nih povlačenja depozita može sa sigurnošću osloniti na pozajmice iz centralne banke. Šta više, poslovna banka, odnosno njen menadžment, više voli da proda neke vrednosne papire nego da pozajmljuje. U svakom slučaju, pozajmica će se na kraju morati otplatiti iz sopstvenih sredstava izvan primarnih rezervi likvidnosti.

Pošto nije moguće perfektno prelivanje viškova primarnih rezervi likvid nosti između banaka i pošto je moguća pojava kriznih perioda u likvidnosti bankarskog sistema, neophodno je pojavljivanje centralne banke sa svojim kreditima za likvidnost.

Smisao ovih kredita za likvidnost je da centralna banka pomogne po slovnim bankama da izvrše bilansna usklađivanja. Poslovne banke u kriznim periodima gledaju na centralnu banku kao na poslednje utočište („ledner of last resort”) za odbranu njihove stabilnosti, pri čemu je sigurno da je ne mogu shvatiti kao bezuslovnog garanta likvidnosti bankarskog sistem a i branioca likvidnosti svake individualne banke. „Krediti za likvidnost se izričito kon cipiraju kao privilegija, a ne kao pravo banaka što je povezano sa opreznom tražnjom kredita od strane banaka.”

Krediti za likvidnost koje odobrava centralna banka su uvek superkratkoročni, što ie u skladu sa njihovom namenom; kratkoročno stabilizovanje banaka. Ono što centralna banka nikako ne dopušta kod korišćenja ovih kredita je da ih poslovna banka koristi za povećanje kreditnog potencijala. To znači poslovna banka ne sme da kredite za likvidnost koristi za povećanje svojih plasmana. Da bi to obezbedila centralna banka je postavila oštre uslove za njihovo korišćenje. Korisnik kredita mora da stavi na raspolaganje centralnoj banci pokriće u vidu državnih vrednosnih papira čime se indirektno određuje visina mogućeg kredita.

Centralna banka koristi i kamatni mehanizam za ograničavanje koričenja kredita za likvidnost. Poslovne banke treba da plate povišenu (kaznenu) kamatu koja je iznad tržišne kamatne stope. Dodeljivanje pozajmica bankama se stalno preispituje, a od onih banaka koje se nađu u dugu kod centralne banke u dužem periodu traži se da nađu druge izvore sredstava. U razvijenim tržišnim ekonomijama manje i srednje banke su više okrenute kreditima kod centralne banke u odnosu na velike banke, zbog nemogućnosti učestvovanja na svim tržištima na kojima mogu velike banke.

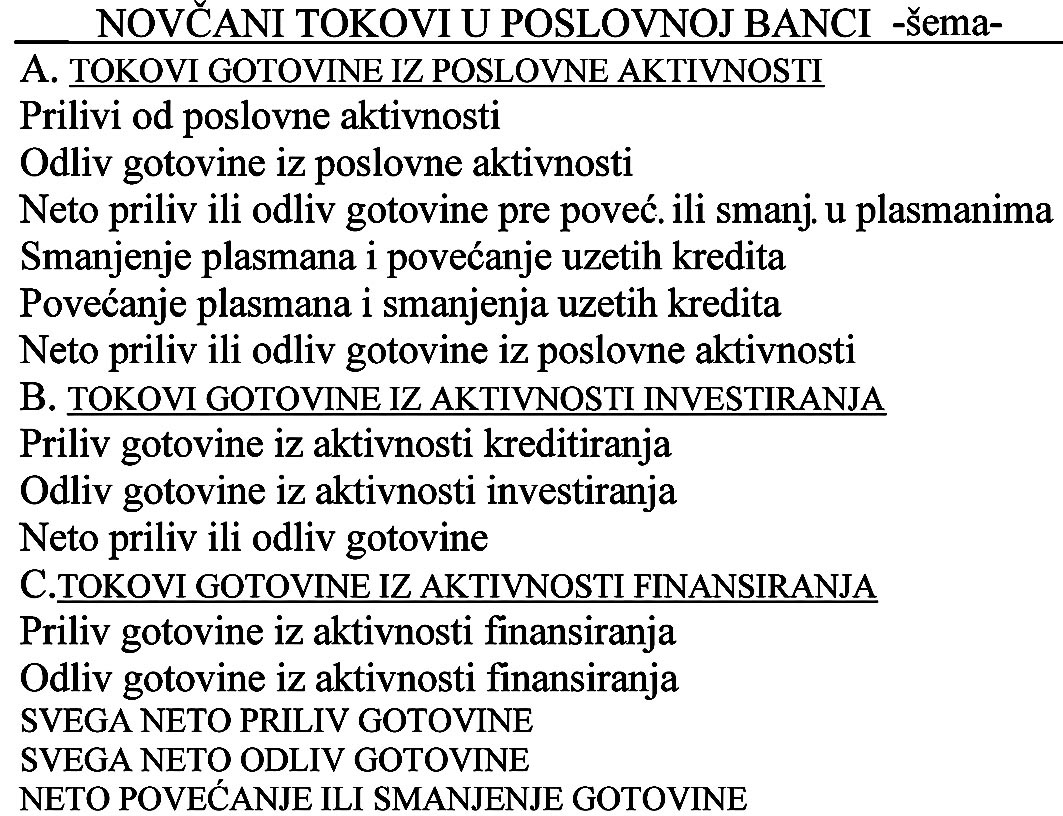

8) Planiranje likvidnosti poslovne banke

Planiranje likvidnosti poslovne banke može se definisati kao proces koji počinje prognoziranjem očekivanog viška novca, odnosno dodatne potrebe za novcem. Nakon toga sledi definitivno odlučivanje o upotrebi viška, odnosno o pokriću dospelih obaveza. Osnovna planiranja je vođenje optimalne likvidnosti koja objedinjuje rentabilnost i platežnu sposobnost. Problem za poslovnu banku u ostvarivanju tog cilja, je mogućnost predviđanja „obima, pravca i vremenske određenosti onih finansijskih transakcija koje dovode do promene visine i strukture likvidnih sredstava”.

Plan likvidnosti može imati strateški ili usmeravajući karakter kada se pravi za duži vremenski period (godinu dana) ili ima operativni karakter, što znači da se pravi za kraći period (obično mesec dana, a prema potrebi vođenja operativne poslovne politike može i za kraći period).

Planiranje likvidnosti poslovne banke na godišnjem nivou ima više orijentacioni karakter, a služi prvenstveno za sagledavanje opštih kretanja i kao osnov za angažovanje novčanih sredstava u planskom periodu. Budući da je i plan glavni dokument za određivanje ciljeva i zadataka banke, neophodno je da elementi na kojima se zasniva politika likvidnosti banke budu objektivni, dokumentovani i realno postavljeni. To znači da podaci u planu imaju kao bazu dokumentovan izvor podatka, da su uzeta u obzir iskustva iz prethodnih godina u pogledu kretanja novčanih sredstava, da plan proističe iz ugovorenih obaveza i potraživannja banke, kao i očekivanog porasta sredstava. Osim toga, plan mora da ima u vidu i osnovne ciljeve kreditno - monetarne politike.Na osnovu ovih veličina kao i analitičkih predviđanja dinamike porasta ili povećanja svih izvora sredstava, proizaći će visina potrebnih novčanih sredstava u obliku njihovog dinamičkog priliva i odliva. Sistem planiranja traži stalno prilagođavanje planiranih veličina nasta lim promenama i korekcija tih planova za naredni period od 12 meseci. Na taj način će menadžment uvek imati na raspolaganju jednu projekciju sredstava i plasmana za naredni jednogodišnji period.

Godišnji plan likvidnosti se javlja kao osnova za sastavljanje mesečnog (operativnog) plana likvidnosti. Operativni plan likvidnosti predstavlja bliže sagledavanje priliva i odliva sredstava u odnosu na godišnji plan. Prilikom izrade godišnjeg plana likvidnosti pošlo se od pretpostavki koje su bile po znate u trenutku kada se sastavlja godišnji plan. Međutim, te pretpostavke se ne moraju i ostvariti, jer se u međuvremenu može mnogo toga izmeniti. Pre ma tome, operativni mesečni plan likvidnosti se mora zasnivati na realnijim pretpostavkama, koje će se realnije izraditi ukoliko je taj vremenski period kraći. Ukoliko se, na primer, operativni plan likvidnosti izrađuje dekadno, za narednih 10 dana, utoliko će oni biti realniji.

Zbog svega toga, vezu operativnog mesečnog plana likvidnosti sa go dišnjim planom treba posmatrati u pravcu izvršavanja ciljeva koji su dati u godišnjem planu likvidnosti. Cilj mesečnog operativnog plana treba zasnivati na želji da se njime obezbedi što približniji uvid u priliv i odliv novčanih sredstava u toku meseca u tim okvirima obezbedi maksimalno moguću li kvidnost.

Operativni mesečni plan likvidnosti najlakše je izraziti u vidu bilansa priliva i odliva novčanih sredstava po dekadama na mesečnom i na godišnjem nivou.

9) ODRŽAVANJE DNEVNE LIKVIDNOSTI POSLOVNE BANKE I RIZIK NELIKVIDNOSTI

Poslovna banka je dužna da održava dnevnu likvidnost na način koji joj obezbeđuje izvršavanje svih obaveza o rokovima dospeća. Banka mora da nastoji da otkloni nelikvidnost u što je moguće kraćem vremenskom periodu. Za uspostavljanje likvidnosti bankama stoji na raspolaganju više mera. Izbor mera zavisi od mogućnosti za njihovu primenu i od faktora koji su doveli do nelikvidnosti.

Ako banka nema dovoljno sredstava na svom žiro-računu tog dana izmirivanje dospelih obaveza, ona može:

1)Prodati Narodnoj banci blagajničke zapise Narodne banke pre roka njihovog dospeća;

2)Prodati Narodnoj banci kratkoročne hartije od vrednosti u okviru opšteg reeskontnog kontinenta banke;

3)Koristiti kredite za likvidnost kod drugih banaka i preko tržišta novca;

4)Koristiti obaveznu rezervu i

5)Koristiti kredit kod Narodne banke za održavanje likvidnosti blagaj ničkog platnog prometa.

1)Banke su do skoro bile dužne da formiraju rezervu likvidnosti u bla gajničkim zapisima Narodne banke koje su upisivale samostalno, u iznosu koji obezbeđuje održavanje njihove dnevne likvidnosti, imajući u vidu kretanje i strukturu kratkoročnih depozita i drugih kratkoročnih izvora sredstava banke, kao i stanje likvidnosti banke u proteklom periodu. Blagajničke zapise banke su mogle pretvoriti u novac u kratkom vremenskom periodu. Narodna banka otkupljujući blagajničke zapise povećava novčanu masu i olakšava bankama održavanje likvidnosti. Blagajnički zapisi, kao sredstvo sekundarne rezerve likvidnosti, su mogli da se: naplate kod Narodne banke o roku dospeća i naplate kod Narodne banke pre roka dospeća.

Trenutno, banke imaju obavezu da upišu blagajničke zapise u određenom procentu odnosu na plasmane, ali ih ne mogu koristiti kao sredstvo sekundarne rezerve likvidnosti, odnosno mogu ih naplatiti samo o roku dospeća i ponovo upisati nove.

2)Poslovna banka je u mogućnosti da u okviru reeskontnog kontigenta, a radi održavanja dnevne likvidnosti, prodaje Narodnoj banci određene prenosive kratkoročne hartije od vrednosti. Pod prenosivim kratkoročnim hartijama od vrednosti podrazumevaju se menice koje su izdala pravna lica po osnovu dužničko-poverilačkog posla zasnovanog na prometu robe i vršenju proizvođačkih usluga, sa rokom dospeća do 90 dana i avalom prvoklasne ban ke. Da bi ove hartije prihvatila Narodna banka potrebno je da ih je prethodno eskontovala banka koja ih podnosi na reeskont kod Narodne banke i da su u njenom portfelju bile najmanje 15 dana, kao i da do roka njihovog dospeća ne preostaje više od 60 ni manje od 10 dana. Narodna banka menice eskontuje po nominalnoj vrednosti umanjenoj za kamatu obračunatu po eskontnoj stopi Narodne banke od dana kupovine do dana otkupa.

3)Odobravanje kredita za likvidnost jedne poslovne banke drugoj po slovnoj banci bazira se na pretpostavci da kod banke, koja daje kredit, postoji privremeni suficit u platnim transakcijama, a kod druge banke, koja traži kre dit, postoji privremeni deficit. Do ove vrste kredita za likvidnost banka može doći bilo u direktnom kontaktu sa drugom poslovnom bankom ili posredstvom tržišta novca. Kamatna stopa po kojoj se pozajmljuju ova sredstva je tržišna kamatna stopa na dinarske plasmane banaka.

4)Banke su dužne da obračunavaju i izdvajaju obaveznu rezervu u visini, a način i u rokovima koji su utvrđeni Zakonom o Narodnoj banci. Obaveznu rezervu banke izdvajaju kod Narodne banke na poseban račun izdvojene obavezne rezerve banaka. Kod nas se obavezna rezerva obračunava i izdvaja tri puta mesečno, po završetku dekade. Ako banka nema dovoljno sredstava na žiro-računu za izvršavanje naloga za uplatu obavezne rezerve, on će se izvršiti iz prvog narednog priliva sredstava na žiro-računu, nakon pokrića minusnog stanja na žiro računu banke i nakon vraćanja kredita za održavanje likvidnosti blagajničkog platnog prometa, a pre vraćanja korišćene obavezne rezerve za održavanje dnevne likvidnosti.

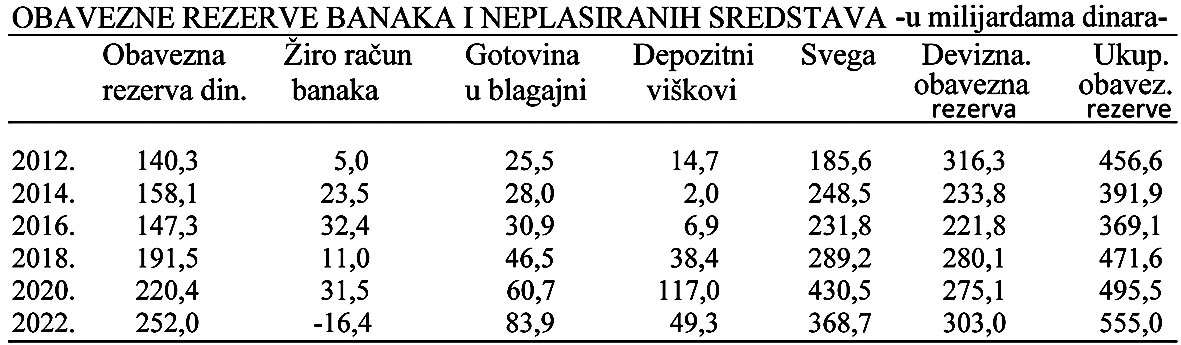

Koliko se sredstava izdvaja u obavezne rezerve u našem bankarskom sistemu? Koliko one s drugim sredstvima opterećuju i blokiraju finansijski potencijal poslovnih banaka?

Radi se o visokom iznosu izdvojenih (blokiranih) sredstava banaka, van kreditne funkcije. Ako se tome doda devizna obavezna rezerva od 303 milijarde dinara - to iznosi 703 milijarde dinara. Sve to ograničava kreditni potencijal banaka.

Kao posledica delovanja politike regulisanja od strane centralne banke - dolazi do visokog iznosa blokiranih sredstava i ograničavanja kreditnog potencijala banaka.

Velika je masa sredstava koja banke ne mogu plasirati, što im povećava troškove i poskupljuje plasmane. To su imobilisana sredstva i van funkcije plasmana.

U uslovima poslovanja sa oborenim kamatnim stopama, ograničavanja prihoda od naplaćenih kamata, pada profitabilnosti, povećanih rizika i troškova poslovanja, da bi se održale na finansijskom tržištu i u konkurentskoj borbi, banke se okreću većim delom ka smanjivanju tržišnog poslovanja. Ovde se radi o sledećem:

Smanjivanje broja filijala i ekspozitura, posebno u uslovima razvoja elektronskog bankarstva,

Smanjenje broja zaposlenih,

Povezivanje manjih sa većim bankama (u procesu koncentracije u bankarstvu),

Menjanje strukture izvora sredstava sa skupljih na jeftinije izvore,

Skraćivanje rokova plasmana i povećanje obrta sredstava,

Smanjivanje materijalnih rashoda.

Istovremeno banke se okreću sve više na naplate brojnih usluga, transakcija i sl., čak do izmišljenih operacija - da bi povećale svoje prihode i očuvale potrebnu profitabilnost i kapital. Jer, modernizacija poslovanja, informaciona tehnologija traže velika ulaganja i troškove.

Uslovi pod kojima banke mogu da koriste obaveznu rezervu za održavanje dnevne likvidnosti, oni su sledeći: ako sredstva na žiro-računu banke, posle završene dnevne obrade podataka da nalog za plaćanje, nisu dovoljna za pokriće njenih obaveza, banka će za pokriće nastale razlike koristiti sredstva obavezne rezerve. Ovako korišćena sredstva se vraćaju iz prvog narednog priliva sred stava na žiro-račun. Ukoliko banka koristi obaveznu rezervu duže od petnaest radnih dana, dužna je da obustavi porast svojih kredita i drugih plasmana u trajanju od najmanje 10 radnih dana, i da najkasnije u roku od 8 radnih dana podnese izveštaj o stanju i uzrocima nelikvidnosti i merama koje preduzima radi otklanjanja uzroka nelikvidnosti.

5)Održavanje dnevne likvidnosti poslovna banka može osigurati i obra ćanjem Narodnoj banci sa zahtevom da joj se odobri kredit za održavanje likvidnosti blagajničkog platnog prometa, ako je banka prethodno u celini iskoristila obaveznu rezervu. Narodna banka odobrava kredit na osnovu obaveza banke po štednim ulozima i tekućim računima građana. Ovaj kredit Narodna banka uplaćuje u korist računa posebne rezerve banke. Za vreme korišćenja ovog kredita ne mogu se izvršavati nalozi izdati na teret žiro-računa banke, osim one naloge za koje je kredit namenjen. Kredit se vraća iz prvog narednog priliva sredstava banke, nakon što se pokrije minusno stanje na žiro-računu. Ovaj kredit se može koristiti najduže 12 radnih dana u mesecu, posle čega se zahteva od banke da obustavi porast kredita i da podnese izveštaj Narodnoj banci o stanju i uzrocima nelikvidnosti.

Postoji mogućnost da banka završi radni dan i sa minusnim stanjem na svom žiro-računu. Banka može neprekidno 5 dana ili sa prekidima 15 radnih dana da koristi sredstva na ovaj način, a onda će doći do preuzimanja mera od strane Narodne banke. Po isteku meseca, a u roku od tri dana, poslovna banka je dužna da proda Narodnoj banci devize u iznosu prosečnog dnevnog minusnog stanja na njenom žiro-računu u toku tog meseca.

10) Nelikvidnost banke i mere za otklanjanje nelikvidnosti

Nelikvidnost kao izraz neravnoteže u bilansu banke

Poslovna banka ulaskom u zonu nelikvidnosti mora preduzeti odgovara juće mere. Kakve su to mere zavisi od toga da li je reč o trenutnoj (privremenoj) nelikvidnosti, koja je nastala zbog određene neusklađenosti između priliva i odliva novčanih sredstava, ili je reč o trajnijoj nelikvidnosti, koja je rezultat nesposobnosti plaćanja u dužem vremenskom periodu, odnosno kao rezultat nesolventnosti banke.

Privremena neravnoteža u bilansu novčanih transakcija postoji onda kada u veoma kratkim uzastopnim vremenskim intervalima dolazi do smanjivanja deficita i suficita. Ove dnevne neravnoteže mogu nastati usled slučajnih uzroka, a tada banka preduzima hitne mere kako bi otklonila ovaj disparitet. U tom cilju banka povećava likvidna sredstva prvog stepena pretvarajući hartije od vrednosti (sekundarne rezerve likvidnosti) u gotovinu, ili u novčana sred stva na svom računu kod centralne banke u zavisnosti od toga kako se moraju izmiriti novčane obaveze.

Do ovakve vrste nelikvidnosti najčešće dolazi zbog potcenjivanja potreb nog salda gotovine, odnosno novčanih sredstava na računu banke, sa kojim banka mora svakodnevno da raspolaže radi isplata sa računa depozita po vi đenju. Da bi se ovakva nelikvidnost prevazišla potrebno je da poslovna banka ponovo preispita uslove pod kojima će ova sredstva da plasira (koji deo sred stava može da plasira i na koji rok).

Kod sledećeg uzroka privremene nelikvidnosti - mogućnosti ispadanja iz funkcije određenih likvidnih sredstava, „kakav je slučaj sa sumnjivim i spornim potraživanjima po svim vrstama plasmana, banka pre svega treba da preispita uslove pod kojima vrši plasman sredstava i način obezbeđenja naplate svojih potraživanja kao i da preispita način utvrđivanja kreditne sposobnosti, odnosno solventnosti korisnika sredstava banke”. Takođe, neophodno je da se permanentno prati plan novčanih tokova i da se u njemu vrše blagovremene izmene.

Sasvim je drukčija situacija kada poslovna banka ima trajnu tendenciju deficita u bilansu novčanih transakcija, odnosno kada je u funkcionalnoj neravnoteži. Trajna nelikvidnost banke se javlja kao svodni pokazatelj nesta bilnosti i nesposobnosti njenog poslovnog sistema, usled čega se i opravdano postavlja pitanje njenog daljeg opstanka na tržištu.

Do pojave trajne nelikvidnosti najčešće dolazi kada potraživanja banke imaju prosečno rok dospeća duži u odnosu na prosečan rok dospeća obaveza, tj. dugova. Došlo je do narušavanja bilansne ravnoteže, jer su novčana sredstva i kratkoročni plasmani manji od kratkoročnih izvora sredstava, što znači da ie jedan deo dugoročnih plasmana pokriven kratkoročnim izvorima sredstava, da su dugoročni plasmani veći od dugoročnih izvora sredstava. Banka je bila dužna da vodi takvu poslovnu politiku koja obezbeđuje usklađenost rokova plasmana sredstava i izvora sredstava.

Kao mera koju poslovna banka u ovoj situaciji jedino može da sprovede je da smanji kreditne plasmane kako bi ih dovela u sklad sa kreditnim po tencijalom. Korišćenje rezervi likvidnosti nije trajno rešenje već privremeno, sve dok se ne izvrši redukovanje kreditnog plasmana i njegovo usklađivanje sa kreditnim potencijalom. Bez uravnoteženja osnovnih bilansnih agregata banka ne može rešiti problem strukture nelikvidnosti.

Do ove nelikvidnosti može doći i kada ne postoji ročna neusklađenost imovine i obaveza, što se događa u slučaju kada su trajna ulaganja koja se vrše u osnovna sredstva veća od iznosa kapitala banke tako daje deo ovih ulaganja pokriven dugoročnim obavezama kao dugoročnim izvorom sredstava. Rešenje je da banka obezbedi povećanje kapitala banke za iznos za koji su trajna ulaga nja pokrivena dugoročnim obavezama.

Dakle, i pored postojanja bilansne ravnoteže može doći do pojave nave dene nelikvidnosti. Da do toga ne bi došlo postoji obaveza banke da obezbedi bilansnu ravnotežu ne samo između kratkoročnih i dugoročnih sredstava i izvora sredstava, već i bilansnu ravnotežu između sredstava i izvora sredstava u okviru svake od navedenih ročnosti. Indikatori nelikvidnosti banaka

Kada se govori o indikatorima nelikvidnosti poslovne banke, najveći značaj se pridaje slededm slučajevima:

Ako banka nema dovoljan iznos novčanih sredstava na računu kod centralne banke za pokrivanje naloga svojih komitenata;

2)Kada banka nije u stanju da isplaćuje novčana sredstva po osnovu odo brenih kredita;

3)Banka nije u mogućnosti da otplaćuje korišćene kredite kod centralne banke, drugih banaka ili u inostranstvu u ugovorenim rokovima;

4)Kada drži niži nivo obaveznih rezervi kod centralne banke u odnosu na propisani obim.

Najteži oblici nelikvidnosti banke postojaće u slučaju simultanog nastupa nja svih navedenih indikatora. To se najčešće dešava kod banaka koje blago vremeno ne usklađuju svoje bilanse i ne nastoje da suzbiju rizike iscrpljivanja likvidnog potencijala.

Postoje dva oblika likvidne neravnoteže:

1)Nelikvidnost kao privremena pojava usled superkratkoročnog nepoklapanja priliva i odliva novčanih sredstava na računima banaka. Ukoliko u ovim kratkim intervalima banka beleži veći odliv nego što iznosi priliv novčanih sredstava, pojaviće se privremeni deficit likvidnog potencijala koji će biti u sledećem vremenskom intervalu iskompenziran suficitom novčanog bilansa. Banka je likvidna u faktičkom smislu, ali će iskazani gepovi u likvidnom potencijalu biti pokriveni superkratkoročnim pozajmicama na novčanom tržištu. Zadatak novčanog tržišta jeste da perfektno iskompenzira deficite i suficite na računima različitih banaka u datim vremenskim tačkama.

2)Znatno ozbiljnija neravnoteža likvidnosti banaka postoji kada je banka, usled brojnih razloga, izložena sistematskoj tendenciji odliva depozita. Tada se nelikvidnost ne može lečiti kratkoročnim pozajmicama, nego se banka mora orijentisati na strukturno uravnoteženje ukupnog bilansa i formulisanje svoje poslovne politike. U uslovima fundamentalne neravnoteže banke, sistem rezervi i kreditnih pozajmica je potreban, ali ne dovoljan instrumentarijum. U tom slučaju banka mora aktivirati znatno složeniji instrumentarijum obnove agregatne i strukturne ravno teže poslovnog sistema. U sprezi sa tim stvaraju se uslovi za održavanje ravnotežne likvidne pozicije banke.

Prema sumarnim indikatorima likvidnosti banke:

1)Veći stepen likvidnosti ima ona banka čija ukupna aktiva ima bolje ročne i tržišne performanse: kraći prosečni rok dospeća i/ili veći stepen tržišne transferabilnost,.

2)Povoljniju poziciju likvidnosti poseđuje banka sa dužim prosečnim rokom dospeća obaveza (izvora),

3)Likvidnost će biti veća kad je formirani koeficijrent dugoročnih depozita prema kratkoročnim depozitima veći,

4)Bolju poziciju likvidnosti ima banka sa optimalnom i diversifikovanom strukturom ukupnih plasmana :ročni, sektorsko-komitentski, kamatonosni, bonitentni aspekt,

5)Dobre perfomanse likvidnosti ima banka sa stabilnom depozitnom bazom i strukturom, kao i sa zadovoljavajućom kreditnom sposobnošću.

U najtežoj poziciji je banka koja je ušla istovremeno u zonu nelikvidnosti i nesolventnosti, kada su poljuljani temelji poslovnog sistema banke. Banka može biti solventna, ali nelikvidna, što predstavlja blaži oblik neravnoteže banke, koji se rešava usklađivanjem likvidnog potencijala putem kratkoročnih operacija. Konačno, banka može biti likvidna, ali nesolventna, usled čega se mora aktivirati mehanizam ozdravljenja, preuzimanja ili likvidacije poslov nog sistema banke.

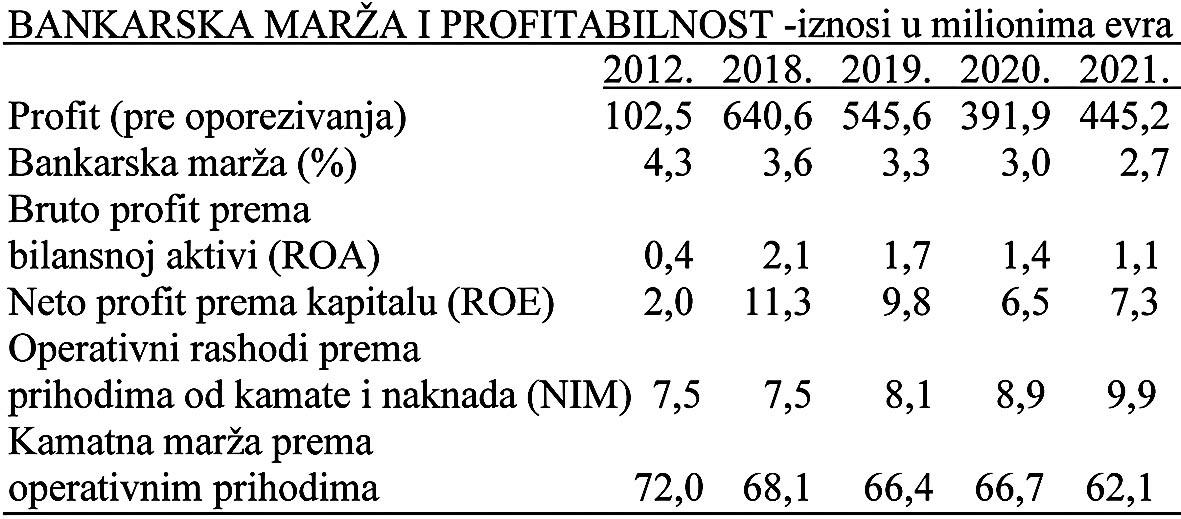

18. BANKARSKA MARŽA I PROFITABILNOST

Privredna i finansijska kriza, koja traje već niz godina (posebno pojačana kovid i novom političkom krizom) orijentisala je banke i monetarnu politiku na ekspanzivan koncept. Eksplozija novca i kredita praćena je i obaranjem aktivnih i pasivnih kamatnih stopa banaka, što se odražava i na uspeh (profitabilnost) banaka. Iz razlike aktivne kamate (prihoda) i pasivne kamate (rashoda banaka) banke formiraju određenu maržu u poslovnoj politici. To je i osnova ukupne profitabilnosti banaka u njihove razvojne i kreditne moći. Da pogledamo kako se kretala bankarska marža i profitabilnost.

Banke su u periodu 2012.-2021. ostvarile profit u visini od 3,1 milijardu evra. U pogledu efikasnosti „naših” poslovnih banaka uglavnom se prate traženi indikatori uspešnosti.

Navedeni indikatori su važni i zbog eksternih investitora i unapređenju poslovne politike banaka, ali i razvoja i širenja banke, čak i njenog eventualnog povezivanja, stapanja (merdženja) ili preuzimanja drugih banaka.

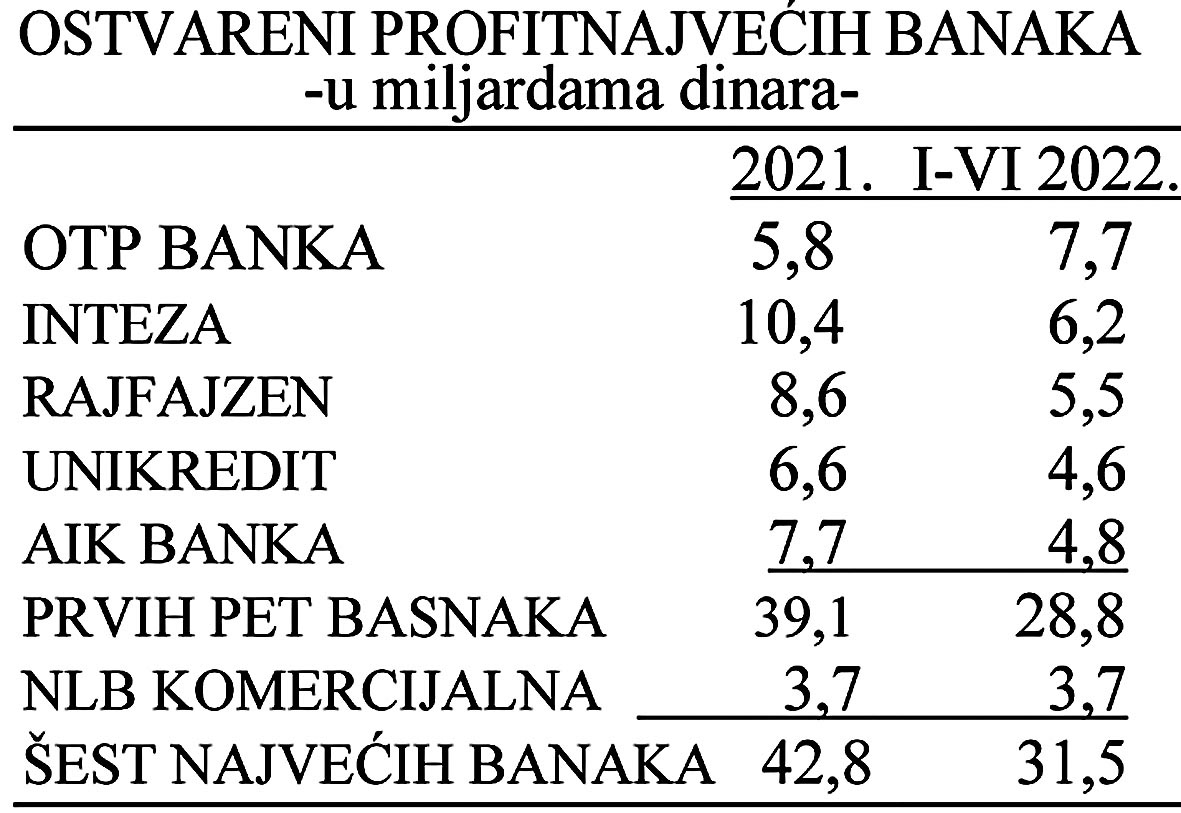

Koje banke ostvaruju najveći profit (dobit) u bankarskom sistemu Srbije (2021)?

Na prvih pet banaka otpada oko 39 milijardi dinara dobiti (od ukupno 49,3 milijarde). Navodimo samo najveće banke: Inteza, 10,4 milijarde, Rajfajzen 8,6 milijarde, AIK banka 7,7 milijardi, Unikredit 6,6 milijardi, OTP banka 5,8 milijardi. Ukupna dobit svih banaka u 2021.godini iznosi 49,3 milijarde dinara (oko 458 miliona evra), dok, vidimo na prvih pet otpada 39 milijardi.

Šta se događa u 2022.godini - kada dolazi do rasta kamatnih stopa?

Očito je da se profitabilnost banaka u 2022. povećava u odnosu na prethodnu godinu. Da li je to odraz boljeg i uspešnijeg poslovanja banaka ili delovanja visoke inflacije i izmenjene politike kamatnih stopa. Svaka banka mora da izvrši analizu svoje poslovne politike i finansijskog rezultata, posebno one četiri banke koje su iskazale gubitak u poslovanju.

Profitabilnost banaka, kao jedan od osnovnih principa bankarskog poslovanja prati se i preko mase profita (dobiti), stope profitabilnosti i usmeravanja profita kroz poslovnu politiku banaka.

Banka prati i odnos profita prema kapitalu (uvećanom za rezerve), profita prema akcijskom kapitalu, prema ukupnom kapitalu, odnos mase profita prema aktivi banaka i plasmanima banaka. U politici vođenja aktivne i pasivne kamate banke često prati i prihode od kamate i ukupan prihod.

Interesantno je zapaziti da je u fazi krize i obaranja kamatnih stopa na kredite banaka, banke se sve više orijentišu na naplatu usluga i operativnih troškova, posebno u slučaju kada je ograničeno bankarsko tržište, kao i širenje banaka i novih bankarskih proizvoda.