Natrag

Ekonomija

Otvorene nacionalne privrede i svetski novac-podsticaji, ograničenja i sukobi (19)

Porast bankarskih kredita i ubacivanje novca u privredu

Savremene ekonomije su više ili manje otvorene prema svetskom tržištu (robe,novca, rada i kapitala). Autarkičnih privreda i privreda dovoljnih samih sebi nema. Komplementarnost i uzajamna povezanost privreda postaju sve veći. Otvorenost privreda nameće i potrebu ovladavanja saznanjima o složenim tokovima novca i kapitala u međunarodnoj ekonomiji, sistemu i instrumentima plaćanja, efektima promena deviznih kurseva, garancijama, promenama kamatnih stopa na finansijskim tržištima, kursnim i valutnim rizicima, inflaciji i dr. Manipulisanje deviznim kursevima, devalvacije i revalvacije nacionalnih valuta, politika izvoza i uvoza roba i kapitala su sastavni deo svakodnevnih politika, fundamentalni problemi platnog bilansa, zaduživanje u inostranstvu, efekti upotrebe kapitala i dospeće obaveza (kumulisanje obaveza po dugovima), otežani pristup svetskom tržištu novca i kapitala, velike promene na svetkim finansijskim tržištima i u poslovnoj filozofiji međunarodnoj finansijskih institucija - kao imperativ nalažu i potrebu njihovog detaljnog izučavanja.O tome za Magazin Tabloid piše prof. dr Slobodan Komazec

Prof. dr Slobodan Komazec

Neoliberalna kritika i ..odbrana" selektivnog monetarnog regulisanja

Kritika selektivnog monetarnog regulisanja, uglavnom se može svesti na sledeće (a potiče uglavnom od pristalica monetarizma i kvantitativnog regulisanja) :

Daje se prioritet, van tržišnih odnosa, određenim granama, namenama, subjektima ili regionima, čime se ograničava tržišni mehanizam (što je potpuno u duhu neoliberalnog tržišnog fundamentalizma);

Radi se o nekom obliku subvencionisanja određene kategorije kredita i korisnika (mada to treba prepustiti tržištu, koje će to rešiti, bez mešanja države);

Kamata koju plaćaju korisnici ovih kredita znatno je ispod tržišne kamate, što ograničava ulogu tržišta novca i kapitala. Sve je to u duhu kamatnog regulisanja tržišta novca i kapitala;

Subvencionisanje određene delatnosti preko zajmova spada u sferu društvene alokacije kapitala, čime se stvaraju neravnopravni odnosi u sticanju dohotka i ostvarenju profita;

5) Ovaj oblik kredita je izraz državnog intervencionizma, i nije više u skladu sa opštim procesom liberalizacije i slobodnih tržišta novca i kapitala - kako to zagovara neoliberalni model monetarne politike;

6)Korišćenje kredita primarno je određeno cenom kredita, jer odstupanja od ravnotežne cene kredita, koja se formira odnosom ponude i tražnje na tržištu „dovode do alokacije finansijskih i realnih resursa na pogrešan način".

Sistem kontrole ukupnih kamatnih stopa dovodi do njihovog držanja ispod nivoa ravnotežnih kamatnih stopa. Prisutan je pri tome i sistem diferenciranih kamatnih stopa.

Kritika na račun ovog poslednjeg bila je oštrija, jer selektivni uticaj na strukturu kamatnih stopa znači subvencionisanje nekih sektora ekonomije, čime se drugi sektori i delatnosti stavljaju u neravnopravan položaj na tržištu. Kao da će kamata i tržište izvršiti nacionalnu i efikasnui društvenu i razvojnu funkciju, što je velika iluzija.

Treba obavezno uzeti u obzir društvenu korist i prioritete (sa njihovim efektima) i navedene argumente s druge strane, jer i dalje je potrebno da država vodi odgovarajuću podsticajnu i selektivnu razvojnu politiku (delatnosti, proizvodnja, grane i si.) dok privatni kapital i poslovne (strane) banke ne bi svoj novac i kapital ulagali u takve poslove sa nižom kamatom i dužim rokovima angažovanja sredstava.

Centralna banka u slučaju kvantitativnog regulisanja ne vodi podsticajnu i privredi podešenu monetarnu politiku. Nema one fine selektivne podsticajne (i kontrolisane) monetarne politike, bez čega privreda u razvoju jednostavno ne može. Primedbe koje se mogu čuti od strane centralne banke svode se na to daje takva, ranije vođena, monetarna politika vodila u onaj hiperinflatorni haos i da bi se to ponovilo, ako bi se vodila ekspanzivnija monetarna politika. Pristup je vrlo nekorektan i pogrešan.

Ovo iz sledećih razloga: Prvo, monetama politika može biti vrlo podsticajna za razvoj, održavanje potrebne likvidnosti preduzeća i banaka, ali se prethodno svi monetarni i finansijski -tokovi moraju staviti pod kontrolu drugo, bankarskom kreditu se tada vraća ona osnovna funkcija - kada postaje isključivo instrument proizvodnje i likvidnosti reprodukcije (bez odliva u razne oblike finalne potrošnje -lični dohoci, plaćanje kamata, poreza, doprinosa, carina i si.).

Treće, hiperinflacija 1993. nije izazivana samo monetarnom emisijom, već nizom drugih faktora sve do ekonomske blokade, stranog gušenja privrede i političkih vojnih sukoba.

3).Selektivni i kvantitativni instrumenti razvojne i stabilizacione monetarne politike

Selektivni mehanizam monetarnog regulisanja

U monetarnom regulisanja i monetarnoj politici došlo je do određenog zaokreta, posebno pod delovanjem procesa liberalizacije i deregulacije, prelaskom sa selektivnog (kvalitativnog) na kvantitativno ili globalno (indirektno) monetarno regulisanje.

Takav koncept je prihvatila i naša zvanična monetarna politika, tako da je u poslednjim godinama došlo do ukidanja selektivnih kredita, uz prelazak na čisto kvantitativno regulisanje. To je direktno vezano za deregulaciju novčanog tržišta i tržišta kapitala i preuzetog modela sa Zapada, koji ga i sam ne primenjuje.

„Odluka o tome koliko i koji instrumenti monetarnog regulisanja treba da budu korišćeni u velikom stepenu zavisi od razvijenosti i specifičnosti finansiiskog sistema nacionalne ekonomije. Dobro razvijen finansijski sistem omogućava uravnoteženo i relativno brzo prenošenje akcija nosilaca monetarne politike kroz kanale tog sistema, čak i u slučajevima kada takve akcije inicijalno utiču samo na nekoliko institucija u okviru finansijskog sistema.

U uslovima razvijene finansijske strukture, međubankarsko tržište može uspešno da uskladi potrebe za likvidnošću pojedinih finansijskih institucija. Zbog toga je u takvom finansijskom okruženju i moguće sprovesti efikasnu monetarnu politiku sa nekoliko (ili samo sa jednim) instrumentom monetarnog regulisanja.

Pošto se monetarne vlasti mogu osloniti na razvijeno finansijsko tržište koje će pouzdano preneti dejstvo njihovih akcija kroz ekonomski sistem. Ovde se nalaze i osnove novog liberalizma u finansijskom sistemu.

U ovom koncepti kvantitativnog regulisanja i politike nema, niti može biti, selektivne kreditne politike, posebno stimulisanja izvoza poljoprivredne proizvodnje, određene druge proizvodnje (npr. pripreme za izvoz, turizma), domaće trgovine, zaliha, podržavanja novih preduzeća i sl. Sve se svelo na linearno monetarno regulisanje - pri čemu je centralna banka velikim delom izgubila kontrolu nad dinarskim i deviznim tokovima poslovnih banaka (posebno pod kontrolom stranog kapitala).

Operacije promena referentne kamate ili bazne kamate ništa bitno nije i ne može promeniti u ponašanju banaka, osim da će dovesti do novog porasta kamatnih stopa i ukazati publici da centralna banka ima nameru da "pooštri" ili pak "relaksira" monetarnu politiku.

Teško je verovati u efikasnost ovog instrumenta u našem kreditnom sistemu. Centralna banka pokušava da "neutrališe" novčane "viškove" nastale prilivom deviza od prodaje preduzeća i banaka ili uzimanja kredita u inostranstvu preko repo operacija uz vrlo visoku kamatnu stopu od 10% do 17,6%,što je i odvelo centralnu banku u gubitak (uz veliko prelivanje sredstava kamata preko centralne banke u poslovne banke preko repo operacija, ali i na bazi sterilnih sredstava).

„Nasuprot tom, u uslovima gde su finansijski sistemi nerazvijeni, za uspešno vođenje monetarne politike potrebno je da ta politika koristi mnogo bogatiji instrumentarijum, jer centralna banka u takvom okruženju mora da preuzme na sebe i određen broj funkcija koje inače u razvijenim finansijskim sistemima obavljaju same finansijske institucije. Na primer, na nerazvijenom međubankarskom tržišu neće se moći u dovoljnoj meri potrebe poslovnih banaka za likvidnim novčanim sredstvima" Evo kako se pravila uvođenje kvantitativnog ili liberalnog regulisanja.

„Direktni instrumenti monetarnog regulisanja u tržišnim ekonomijama slabe efikasnost finansijskog sistema, ometaju proces optimalne alokacije finansijskih resursa i imaju inhibitorni efekat na razvoj regularnog finansijskog tržišta". Reformisanje sistema monetarnog regulisanja dali su veći značaj tržišno oriientisanim instrumentima koji sve više potiskuju instrumente direktnog (selektivnog) regulisanja.

Monetarno regulisanje u razvijenim privredama karakteriše prelazak na „novi regulacioni mehanizam koji treba da bude bolje prilagođen procesima promena finansijske strukture u ovim zemljama". Iza tih promena nalazi se proces finansijskih inovacija koji se sastoji u pojačanom delovanju tržišnog mehanizma u finansijskom sektoru privrede.

Prema tome, novi mehanizam monetarnog regulisanja u razvijenim industrijskim zemljama više se ne zasniva na konceptu kombinovanog delovanja kreditnog tržišta sa direktnim regulisaniem (u određenom stepenu) strukture kreditnih plasmana, kao i kamatnih stopa od strane centralne banke.

Umesto toga, išlo se na uvođenje pune samostalnosti finansijskih institucija u pogledu izbora strukture svojih portfelja, kao i na razvijanje pune konkurencije između ovih institucija na finansijskom tržištu (do čega nije došlo).

Smatra se da će promena sistema monetarnog regulisanja pomoći efikasnosti monetarne politike u pogledu stabilizacionih ciljeva (da li i razvojnih i strukturnih?), kao i da u procesu deregulacije, omogući elastičnije vođenje politike kamatne stope - koje će dovesti do porasta štednje i efikasnijih investicija.

Ovako postavljen mehanizam kreditiranja centralne banke pokazao je određene rezultate. Posinatrano sa gledišta preduzeća, taj mehanizam obezbeđivao je sigurnost u pogledu dobijanja kratkoročnih kredita, naravno, pod uslovom da preduzeća ispunjavaju odgovarajuće uslove. To je stvaralo i odgovarajuće jednake uslove privređivanja na čitavoj teritoriji zemlje. Međutim, nedostaci sistema su isto tako bili očigledni.

Pre svega, zbog pretenzija da se kroz definisanje uslova, namena i vrsta kredita reguliše tražnja kredita i na taj način utiče na obim novca i kredita na makro planu, sistem nije bio (u kvantitativnom smislu) potpuno precizan. Takav sistem više odgovara periodima kada treba kroz stimuliranje ekspanzije kredita podsticati privrednu aktivnost, a mnogo manje uslovima kada je trebalo restrikcijom kredita ograničavati inflatorne pojave u privredi.

Monetarna politika i njeno sprovođenje preko centralne banke, koje se isključivo oslanja na kvantitativne instrumente monetarnog regulisanja, pre svega, „politiku otvorenog tržišta" i politiku diskontne (referentne) stope, ima (kako se to u monetarnoj teoriji ističe) opšta dejstva, bez „diskriminacije", pogađajući ili podržavajući podjednako sve ekonomske subjekte.

Opšte delovanje monetarne politike uslovljava da svaki subjekat usklađuje svoju aktivu i obaveze prema stanju likvidnosti u kojem se nalazi i da slobodno konkuriše svakom drugom ekonomskom subjektu. Ovaj opšti teorijski pristup ima u vidu kvantitativnu dimenziju monetarne politike.

Savremeno shvaćena monetarna politika, zadržavajući kvantitativnu dimenziju te politike, ne ugrađuje u nju instrumentarijum i značajne oblike selektivne kreditne politike, bilo da se time želi posebno da podstiče određena proizvodnja, strukturna usklađivanja u privredi, da utiče na platni bilans i strukturu domaće potrošnje i investicija, ili da se deluje ograničavajuće na određene vrste kredita u skladu sa ocenom ekonomske politike zemlje.

Pored ovih bitnih elemenata, prisutne su u određenim zemljama i tendencije da se monetarnom politikom preko centralne banke posebno podržavaju aktivnosti javnog sektora, kao i operacija centralnih banaka na finansijskom tržištu oko finansiranja budžetskog deficita, ali i stimulacije tražnje kredita u uslovima krize i pada tražnje.

„Selektivne mere monetarne politike mogu da pomognu u konkretnim uslovima jedne tržišne privrede, ali samo uz druge mere kvantitativnog monetarnog regulisanja", a naročito u sklopu šireg seta mera, od fiskalne politike do mera usmeravanja proizvodnje i investicija. Takva orijentacija na potpuno slobodno ponašanje banaka dovelo je do poznate nekontrolisane emisije novca, destrukcije privrede, spekulativnih tržišta i ekonomije, što je konačno stavilo i zahtev za ---regulacijom banaka.

Osnovi zadržavanja selektivne regulacije

U procesu reformi monetarnog regulisanja gotovo u svim zemljama ima i dalje osnova za zadržavanje selektivnog (kvalitativnog) monetarnog regulisanja. Ovaj oblik monetarnog regulisanja i politike ima osnovu za dalji razvoj i širenje namena, posebno u nerazvijenim privredama, koje nemaju razvijeno finansijsko tržište i u kojima je osnovni oblik finansiranja postao bankarski kredit. Ovde se posebno ističu sledeći razlozi:

Potreba podsticanja razvoja određenih delatnosti, grana, proizvodnje, izvoza i sl. stimulativnim oblicima kredita;

Potreba usklađivanja strukturnog razvoja i otklanjanja disproporcija u razvoju, pošto tržišno usmeravanje novca i štednje (kapitala) često ne ide upravo u takve delatnosti, a društveno su opravdane i nužne;

Država mora da koordinira aktivnosti i usmerava osnovno ponašanje subjekata u sklopu makroekonomske politike;

Kamata je manje efikasan instrument monetarnog regulisanja u nerazvijenim privredama posebno u uslovima česte negativne - realne kamatne stope;

Ne postoje ni osnovne pretpostavke za normalno funkcionisanie „otvorenog tržišta";

Ne postoji tradicija u operacijama finansiiskim instrumentima, dok je finansijska struktura vrlo siromašna (dominira odnos kredit-depozit);

Direktni instrumenti dozvoljavaju vlastima da izaberu više targeta (ciljeva) nego što je to slučaj sa indirektnim instrumentima. To je naročito bitno kada je oslabljen ili kada postane težak mehanizam za uspostavljanje ravnotežnih i razvojnih odnosa između određenih agregata i krajnjih ciljeva vlasti (stabilnost cena npr.);

Banke i bankarski kredit su osnovne institucije u finansiranju privrede i preko njih se selektivnom politikom može usmeravati i ubrzavati ekonomski rast, ali i snažno strukturno delovati u razvoju;

Ne postoji dovoljno poverenje u državu, dok je kreditni rejting države vrlo nizak i si.;

Prioritetni pravci razvoja, namene, grane, proizvodnja, izvoz, uvoz, investicije i si. ne mogu se u većini privreda prepustiti isključivo tržišnom mehanizmu i „ravnotežnim" instrumentima. Prepušteni isključivo tržišnom sistemu nisu dovoljno atraktivni za kapital i novac iz nefinansijskih sektora, što vodi njihovom zaostajanju i većim disproporcijama u razvoju.

Monetama politika može ispoljiti snažna dejstva na investicije preko svojih selektivnih namena, posebno izvoza, ulaganja u poljoprivredu, kupovine akcija pri prodaji preduzeća, konverzija u devizna sredstva (koja imaju karakter štednje), otvaranja novih preduzeća i osiguranja kredita i si. Nasuprot linearnom delovanju preko osiguravanja novčane mase za održavanje likvidnosti plaćanja, očuvanja kursa i stabilnosti cena, što sve implicira restriktivnu monetarnu politiku - ona, videlfi smo, „guši" privrednu aktivnost, obara dohodak, vodi neiskorišćenim kapacitetima, ali i usmeravanju depozita i kredita banaka u kratkoročne plasmane.

Finansijski bilansi investitora u tako linearno koncipiranoj restriktivnoj monetarnoj politici se formiraju kratkoročno, dok se štednja i dugoročni efekti, prenose na kratkoročna ulaganja. Investicije se koče i ograničavaju, posebno u privredi koja je nedovoljno monetizovana (odnos novčane mase i društvenog proizvoda) i privredi koja nema sopstvene štednje.

U krajnjem efektu Jineamo vođena restriktivna politika dovodi do obaranja stope rasta, velike nelikvidnosti privrede i porasta nezaposlenosti, ali i širenja i gotovo dominacije spekulativne ekonomije u kojoj dominiraju nekontrolisani monetarni tokovi iza kojih se kriju brojni kriminalni i pljačkaški procesi.

Prednosti i nedostaci globalnog iselektivnog monetarnog regulisanja

Centralna banka nije u stanju da utiče na sektorsko formiranje novčane mase (koje je posledica raspodele dohodaka i novčanih tokova u platnom sistemu), ali vrlo malo i na oblike novca u njoj, tako da globalno regulisanje novčane mase ne znači gotovo nikakav bitan indikator njene uspešnosti i stvarne snabdevenosti preduzeća potrebnom masom novca i kredita. Tu je već dugo potrebna druga koncepcija.

Globalna i strukturna (selektivna) monetarna politika moraju se voditi izuzetno elastično i usmereno. To znači da nisu dovoljni samo globalni i makroekonomski, već i strukturni efekti monetarnih tokova.

Potpuna kontrola kreditne mase je moguća i potrebna, bez odliva iz sektora preduzeća (koji koristi između 80-98% bankarskih kredita, ali učestvuje u novčanoj masi sa svega 35-37%).

Centralna banka treba da stavi pod kontrolu ili eliminiše sve nelegalne i nekontrolisane monetarne tokove (oko 27 tokova), bez čega se ne može ni zamisliti vođenje efikasne i potpuno kontrolisane (namenski) monetame i fiskalne polltike.

Nasuprot tome, osnovni kanal primarne emisije postali su krediti državi i devizne transakcije. Nije moguće voditi efikasnu monetarnu politiku preko tih tokova kada postoji ogroman deficit trgovinskog bilansa (preko 6,3 milijarde evra u 2019. godini) dok se devizne rezerve formiraju isključivo iz transakcija sa sektorom stanovništva (kupovina i prodaja deviza, privatizacijama i doznakama i dugovima iz inostranstva), uz daleko veću prodaju deviza građana zbog ogromne nezaposlenosti, socijalnog sloma stanovništva i obavezno plaćanje isključivo u dinarima).

Držeći pod kontrolom (ograničenjem) novčanu masu dolazi do sve nepovoljnije njene sektorske strukture (sa sve većim rastom učešća gotovog novca u sektoru stanovništva, a time i manje efikasne monetarne politike).

Pokušaji preko kvantitativnog regulisanja monetarnih agregata i vezivanje novčane mase za „pokriće deviznim rezervama" je razvojno neadekvatno, uz siguran razvojni i likvidni slom sektora privrednih preduzeća (velika nelikvidnost, zamrla proizvodnja, neiskorišćeni kapaciteti, sve veći broj bankrotstva i likvidacija preduzeća i izbacivanje radnika iz preduzeća bez bilo kakve socijalne i organizovane sindikalne zaštite).

Ovaj scenario je poznat u mnogim zemljama koje su bespogovorno prihvatile monetaristički i tržišno-fundamentalistički koncept MMF, odnosno neoliberalnu dogmu. (Videti o tome : Dozef Stiglic: Suprotnosti globalizacije, prevod, Beograd, 2004.).

Novčana masa, monetarno regulisanje i ukupna monetarna politika moraju se voditi specifično za svaku zemlju.

MMF ukazuje na prednosti i nedostatke, ali i na pitanja dizajniranja operacija sa „instrumentima otvorenog tržišta". Stav MMF je nedvosmislen: efikasnija i fleksibilnija monetarna kontrola zahteva uvođenje indirektnih instrumenata monetarnog regulisanja, uz napuštanje direktnih instrumenata.

Kada su u pitanju zemlje u razvoju, reforma instrumenata monetarne politike predstavlja samo jedan segment ukupnih reformi. U cilju uvođenja tržišnih metoda delovanja monetarnih vlasti, neophodno je ispuniti neke preduslove "vezane za tržište novca. Prvi se odnosi na prirodu ekonomije u okviru koje se može očekivati da tržište novca funkcioniše. Takođe, neophodno je da postoji minimum institucionalnog razvoja (zakonska regulativa, relativna politička stabilnost i razvijeni bankarski i finansijski sistem). Konačno, pitanje koje se postavlja je: za koju se svrhu može očekivati da služi tržište novca.

,,U teoriji selektivnog regulisanja kredita, koja polazi od postojanja finansijskog tržišta, ukazuje se da kvantitativna monetarna politika preko transmisionih mehanizama prožima ukupna privredna kretanja, ali daje, pri tome, brzina kojom postiže efekte na pojedinim sektorima različita. Iz toga se izvodi teorijski stav o potrebi selektivnog intervencionizma centralne banke na nekim sektorima kreditiranja. Dakle, linearno ili kvantitativno regulisanje i emitovanje novca nije adekvatno.

Selektivno kreditno regulisanje se primenjuje na onim sektorima kreditiranja

Na kojima dolazi do sporijeg ostvarivanja efekata kvantitativne monetarne politike, odnosno, gde je potrebno specifično delovati kako bi se ubrzalo ostvarenje efekata kvantitativne monetarne politike. Time selektivna kreditna politika pomaže vremensku sinhronizaciju efekata kvantitativne politike na raznim sektorima kreditiranja, što nije u stanju ostvari sistem kvantitativnog (neselektivnog) regulisanja.

I druga varijanta teorije selektivnog kreditnog regulisanja polazi od institucionalnog postojanja kreditnog (ili finansijskog) tržišta i naglašava da funkcionisanje takvog kreditnog tržišta nije perfektno. Zbog toga je potrebna korektivna intervencija centralne banke.

Prema tome, selektivna alokacija kredita banaka ostvaruje se na osnovu poslovnih mikroekonomskih kriterijuma, dok se korigovanje strukture kreditnih plasmana postiže putem makroekonomske alokacije, tj. putem ukupne makrokreditne politike. Kvantitativne dimenzije selektivne makrokreditne politike su objektivno determinisane stepenom neperfektnosti kreditnog tržišta.

Stav o neperfektnosti kreditnog tržišta se može transformisati u stav neperfektnosti poslovnih banaka kao mikroekonomških alokatora kredita - vođenih sopstvenom politikom profita i sigurnosti (malog rizika) u plasmanima.

U sistemu direktnih instrumenata, alokacija kredita i njihova cena je proizvoljna i može se odnositi na nemonetarne ciljeve, kao što je unapređenje određenih sektora ekonomije.

Kao osnovne karakteristike koje su davale privlačnost direktnim instrumentima monetarnog regulisanja navode se sledeće: 1) Pouzdanost kontrole kreditnih agregata ili raspodele kredita i njjhove cene, bez neposrednih jasnih negativnih efekata, 2) Relativno niski direktni fiskalni troškovi; 3) Lakoća povezivanja sa monetarnim programiranjem: 4) Relativna lakoća u sprovođenju i tumačenju političarima i javnosti; 4) Pouzdanost za vladu koja želi da usmeri kredite za .posebne namene; 5) Atraktivnost, barem povremena, kao drugog najboljeg instrumenta u situacijama posebnih ili opštih tržišnih slomova; 6) U situacijama nepostojanja domaćih izvora kredita plafoniranja bank-by-bank kredita funkcioniše, bez obzira na režim deviznog kursa. Ovome treba dodati i to da su u zemljama sa nerazvijenim finansiiskim sistemima, bez postojanja konkurencije, sve dok nije razvijen institucionalni okvir za razvoj indirektnih instrumenata, direktni instrumenti bili jedini mogući instrument monetarne politike.

U periodu tranzicije uz indirektnu monetarnu kontrolu, uz slabo i nerazvijeno finansijsko tržište (što sve skupa rezultira u slabim efektima kamatne stope i njenom malom promenljivošću), mogu se koristiti paralelno i određeni direktni instrumenti.

3. Razvijene države na linearno monetarno regulisanje

Globalno i kvantitativno monetarno regulisanje

Razvijene privrede (države) napuštaju sistem direktnog regulisanja zasnovan na selektivnoj kreditnoj politici, direktnoj monetarnoj kontroli, i prelaze na linearno ili globalno monetarno regulisanje. Uglavnom se radi o indirektnim instrumentima-„operacijama na otvorenom težištu" obaveznoj rezervi i rediskontnoj politici, odnosno kamatnoj (referentnoj) politici.

Mnoge privrede u tranziciji počele su sa procesom uvođenja indirektnih instrumenata monetarne politike, prateći metode i sredstva razvijenih privreda.

Isključivo oslanjanje na indirektne instrumente ne može se ostvariti odmah. Svaka centralna banka mora pronaći pravu kombinaciju direktnih i indirektnih instrumenata. Uspešna tranzicija u indirektne instrumente zavisi od podržavajućih politika u ostalim područjima.

Polazi se od stava da je indirektno monetarno regulisanie mnogo efikasnije i fleksibilnije za globalnu monetarnu kontrolu. Globalno (neselektivno) monetarno regulisanie povećava konkurenciju među bankama i subjektima na tržištu novca i kapitala.

Istovremeno se otklanja „politizacija" u kreditnoj alokaciji, pošto se polazi od stava da banke mogu favorizovati neke komitente (zbog povoljnih uslova kredita), čime se gube pravi ekonomski kriteriji i ciljevi u vođenju operativne politike.

Razvijeno tržište vrednosnih papira, a naročito državnih HOV, jedna je od osnovnih pretpostavki za tržišne metode delovanja monetarnih vlasti. Naime, centralne banke su, uz komercijalne, ključni učesnici na tržištu novca. Ipak, kratkoročne transakcije centralne banke na tržištu državnih vrednosnih papira ne smeju imati veliki obim u odnosu na ukupne transakcije kako ne bi došlo do uticaja na stabilnost tržišta državnih vrednosnih papira i na kretanje cena. tj. kurseva tih hartija od vrednosti.

Kupovinu ili prodaju ovih hartija (kratkoročnih i dugoročnih državnih obveznica, blagajničkih zapisa centralne banke ili velikih preduzeća) centralna banka vrši na sekundarnom tržištu (imajući u vidu „operacije na otvorenom tržištu").

Velika količina državnih obveznica različitih rokova i jaka ponuda i tražnja za ovim hartijama od vrednosti (nezavisno od intervencionih operacija centralne banke) su bitan elemenat za funkcionisanje ovog tržišta. Preduslov za emitovanje novih serija obveznica je stalno postojanje kreditne sposobnosti države na finansijskom tržištu, šta ona postiže izmirivanjem finansijskih obaveza na vreme - isplaćivanjem određene serije obveznica kad dođe rok za isplatu. Efikasnost operacija centralne banke je uslovljena i time da ne postoji odgovornost monetarne vlasti za politiku (što je u nadležnosti ministarstva finansija) i plasman državnih vrednosnih papira.

U takvom sistemu uloga centralne banke je trostruka: 1) Omogućavanje mirnog funkcionisanja tržišta novca (peglanjem velikih fluktuacija u kamatnim stopama); 2) Kontrolisanjem kreiranja kredita komercijalnih banaka (uticajem na kamatne stope ili visinom obaveznih rezervi), i 3) Finansiranjem deficita budžeta. S obzirom da većina ekonomija danas funkcioniše sa deficitom javnog sektora, u centru procesa finansiranja deficita je centralna banka.

U slučaju finansiranja deficita bez povećanja ponude novca (i, verovatno, inflacije), potrebno je prodati obveznice vlade da bi se pokrio fiskalni deficit. Ovo je obično cilj vlade. Međutim, kamatne stope koje vlada mora da plati za takve pozajmice su daleko van kontrole centralne banke i uglavnom su određene inflatornim očekivanjima investitora i visinom prinosa koji im je potreban radi kompenzacije opadanja vrednostf kod ulaganja kapitala.

Kada su, pak, u pitanju kratkoročne kamatne stope, centralna banka (ili vlada) ima mnogo više uticaja, jer sa svojom sposobnošću da ograniči ili proširi iznos novca koji protiče tržištem novca može povećati ili sniziti cenu pozajmice.

Sposobnost centralne banke da utiče na kratkoročne kamatne stope potiče iz njene krajnje pozicije isključivog snabdevača gotovinskih rezervi koje služe kao osnova savremenih bankarskih sistema. Značaj takve uloge proističe iz činjeniceđa svaka centralna banka drži komercijalne banke zavisnim od tuđih (pozajmljenih) sredstava, tako da su ove prinuđene da pozajmljuju pod uslovima koje je odredila centralna banka - po kamatnim stopama izabranim od centralne banke. Međutim, kao i svaki drugi monopolista, centralna banka ne određuje cene, ali je u položaju da kontroliše tržišne cene - u ovom slučaju kamatnu stopu.

Kvantitativno monetarno regulisanje i politika „otvorenog tržišta"

Operacije na otvorenom tržištu podrazumevaju kupovinu i prodaju uglavnom državnih hartija od vrednosti, gde se nasuprot centralnim bankama javljaju bankarski i nebankarski sektor.

Politika „otvorenog tržišta" provodi se preko kupovine ili prodaje vrednosnih papira (obveznica) na finansijskom tržištu od strane centralne banke, a u sklopu njene kratkoročne kreditne politike. Uglavnom se radi o kupovini i prodaji državnih vrednosnih papira od strane centralne banke u svrhu regulisanja monetarne mase i kupovne snage u privredi. Kupovina i prodaja vrednosnih-papira na finansijskom tržištu od strane drugih učesnika (privatna lica, država, preduzeća) u svrhu menjanja strukture svoje imovine, ne smatra se operacijama otvorenog tržišta.

Politika otvorenog tržišta ima dve osnovne funkcije: o Održavanje kursa državnih vrednosnih papira na željenom nivou, jer je to pretpostavka za buduće emisije državnih zajmova. U slučaju pada kursa ovih vrednosnih papira, centralna banka, kupovinom većeg broja i iznosa ovih hartija ođ vrednosti na finansijskom tržištu, povećava opštu tražnju, što dovodi do povećanja ovog kursa. o Centralna banka određenim intervencijama, odnosno kupovinom ili prodajama ovih obveznica na kreditnom tržištu, reguliše kreditni potencijal banaka, a preko njega i masu novca i kredita u privredi. Preko regulisanja masa novca i kredita, ona nastoji delovati i na ponašanje investicija, lične potrošnje, cena i platnobilansne odnose. Efekat politike „otvorenog tržišta" (emsija obveznica i blagajničkih zapisa) kao složenog i efikasnijeg instrumenta monetarne politike u razvijenim tržišnim privredama, najčešće se u delovanju privredni rast i na investiranje osećaju na indirektan način

U slučaju pojave inflatornih tendencija u privredi monetarna politika je orijentisana deflatorno kroz restrikciju novca i kredita. Tada centralna banka pristupa prodaji vrednosnih papira na kreditnom tržištu, što dovodi do povlačenja novca od novih vlasnika tih papira (kupaca).

Mehanizam delovanja prodaje vrednosnih papira iz portfelja centralne banke povlači iz privrede (i od stanovništva, ukoliko su građani kupci ovih papira) ili od poslovnih banaka, deo novca, što dovodi do smanjenja depozita kod komercijalnih banaka, odnosno do smanjenja njihovog kreditnog potencijala i povlačenja kredita iz privrede.

Restrikcija kredita treba da izazove smanjenje likvidnosti privrede što dovodi do ograničenja investicija, ali i ostalih oblika potrošnje. To treba da osigura stabilnost cena i dr. To je tada reslriktivna „politika otvorenog tržišta". No, ovde deluje i negativni monetarni multiplikator, što restriktivnu politiku otvorenog tržišta čini dosta neizvesnom u pogledu konačnih efekata.

Suprotno navedenom, kada u privredi vladaju depresivne tendencije, pad proizvodnje, investicija i zaposlenosti, centralna banka da bi parirala navedenim negativnim kretanjima, pristupa ekspanzivnoj monetarnoj politici. Na otvorenom tržištu ova politika se provodi preko kupovine vrednosnih papira na kreditnom tržištu, čime se za vrednost kupljenih vrednosnih papira pušta u opticaj odgovarajuća količina primarnog novca u privredi.

Ako su u pitanju privredni subjekti i fizička lica oni za prodavane vrednosne papire centralnoj banci dobijaju novac koji zatim ili polažu u komercijalne banke (čime se stvaraju depoziti i jača kreditni potencijal banaka, te njihova sposobnost za višestruko proširenje kreditnih plasmana, kroz proces multiplikacije ili ih neposredno troše na tržištu kupovinom roba ili usluga, što opet vodi preko preduzeća (njihove realizacije) - do porasta depozita kod banaka.

Ako vrednosne papire prodaju poslovne banke, one za iznos obveznica dobijaju primarni novac centralne banke, što im povećava slobodni kreditni potencijal za dodatno kreditiranje privrede i stanovništva. Povećavanje kredita i depozita je veće od iznosa dobijenog primarnog novca za visinu monetarnog multiplikatora.

Porast bankarskih kredita i dodatno ubacivanje novca u privredu treba da dovede, preko povećanja kupovne snage, do oživljavanja privredne aktivnosti i izlaska iz recesije.

Politika „otvorenog tržišta" bilo da se vodi ekspanzivno, bilo kontraktivno. ima direktno delovanje na količinu novca i kredita u privredi. Međutim, ova politika se može provoditi i razvijena je samo u onim zemljama koje imaju organizovano tržište vrednosnih papira, a to su zemlje s velikom masom slobodnih kapitala, s masom koja je delom plasirana u razne oblike vrednosnih papira (fiktivni kapital), ali i razvijeno tržište obveznica javnog duga (države).

Sve većim deficitnim finansiranjem javnih rashoda i budžetskog deficita u većini razvijenih zemalja i njihovim pokrićem preko zaduživanja na finansijskom tržištu stvara se široka osnova za formiranje i funkcionisanje ovog specifičnog tržišta novca i kredita.

Centralna banka, operacijama na otvorenom tržištu, nije ni u kakvoj direktnoj vezi s državom u pokrivanju njenog budžetskog deficita. Sve se svodi na indirektno pokriće, preko kupovine obveznica državnih dugova od strane centralne banke na ovom tržištu, čime se pušta u opticaj dodatna količina primarnog novca, čime država učestvuje indirektno u definitivnom rasporedu tereta (pokrića) budžetskog deficita. Zabranjeno je da centralna banka direktno kreditira državu, osim izuzetno u slučaju kratkoročne, manje intervencije, tzv. Letećeg duga kojem je parlamentarnim putem određen limit i rok trajanja - uglavnom u toku budžetske godine. Da li će država pristupiti kupovini ili prodaji obveznica na ovom tržištu, to zavisi o njenoj oceni privredne i finansijske situacije, koju treba korigovati preko monetarne politike. Prema tome, sve bržim rastom javnog duga kod centralne banke, i na toj osnovi razvoj različitih obiika vrednosnih papira (u pogledu rokova, kamata, drugih beneficija i si.), stvaraju se osnove za razvoj „politike otvorenog tržišta".

Tržište vrednosnih papira nastaje razvojem javnog duga i deficitnog finansiranja budžeta. Država zbog većih rashoda od prihoda budžeta pristupa pokriću deficita kroz emisiju obveznica i formiranja javno duga. Država vrši plasiranje obveznica prema vlasnicima raspoloživih kapitala, a ne neposredno kod centralne banke. Obveznice se emituju po različitim rokovima, apoenima, kamatama koje su tada važeće na kreditnom tržištu.

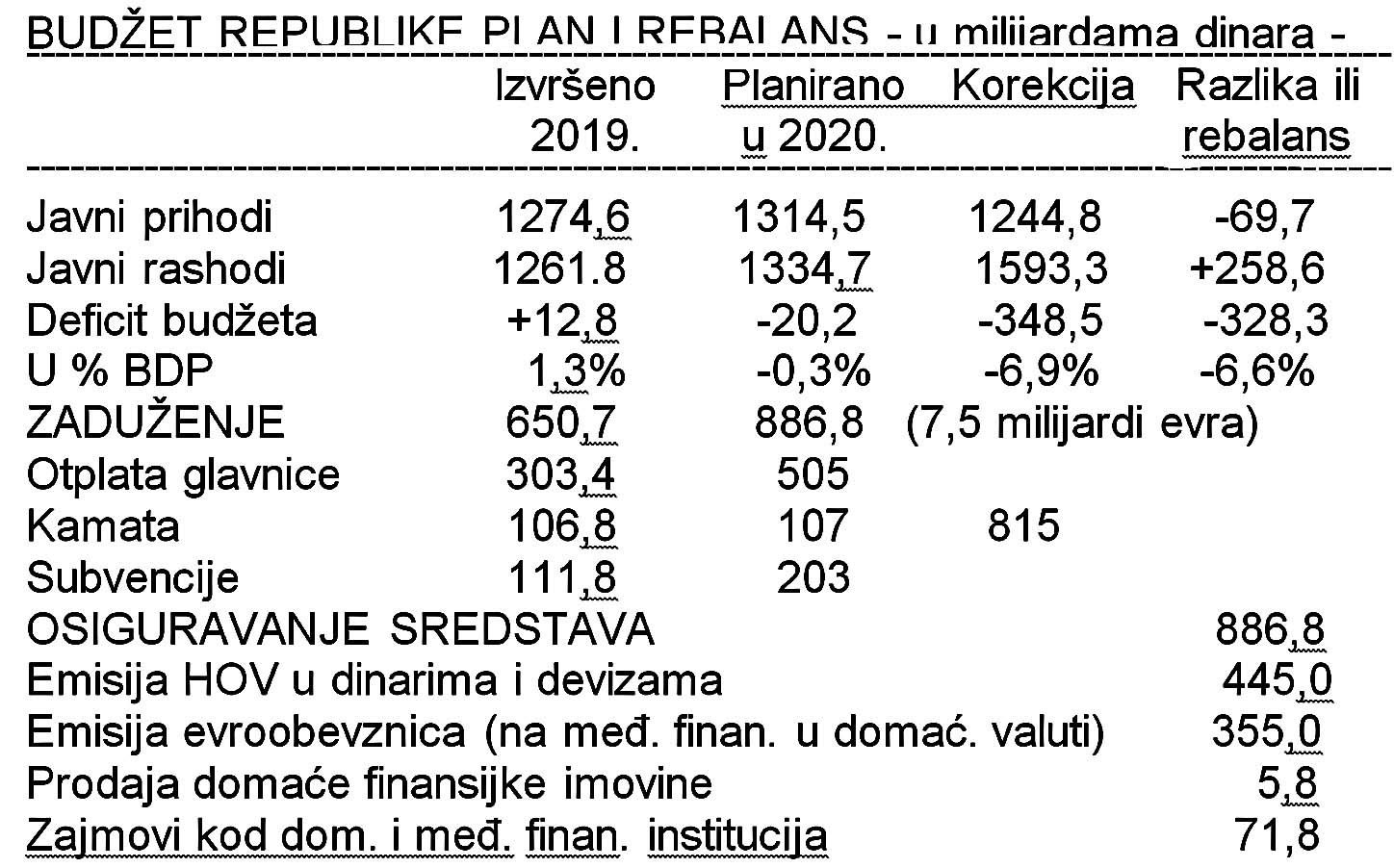

Da pogledamo kako to izgleda u planu budžeta Republike Srbije u 2020. godini preko rebalansa budžeta zbog delovanja krize izazvane Korona virusom. Iz navedenog se vidi i sistem poskupljenja potrebnih sredstava za pokriće deficita, ali i povezanost države i poslovnih banaka preko „politike otvorenog tržišta".

Naravno da se postavlja pitanje da li postoji dovoljna tražnja obveznica obzirom vrlo nisku kamatnu stopu. No, zbog „poplave" novca na novčanim tržištimana zapadu sigurno je da će tražnja biti velika, posebno iz razloga što je kamata na depozite nula ili čak negativna,a ovde se osugurava kamatni prinosod oko 1,5%, što je za masu sredstava značajan prinos.

Treći značajan momenat za funkcionisanje finansiiskog tržišta je da postoji uvek dovoljno velika tražnja tih obveznica i da obveznicu vlasnik svakog momenta može unovčiti. Osim toga, treba da postoji dovoljna tradicija u poslovanju ovim vrednosnim papirima, viškovi kapitala i spremnost subjekata da drže jedan deo svoje aktive u raznim vrstama državnih obveznica (sekjuritizacja bilansa). Plasman u obveznice postaje atraktivnija od davanja kredita privredi, a i sigurnije.

Politikom otvorenog tržišta jača se i uloga eskontne (referentne) stope centralne banke, koja u tome ima posebno mesto, jer u razvijenim zemljama novac kojim se vrše plaćanja nije kamatonosan, dok su obveznice kamatonosne.

Upravo zbog toga će privredni subjekti sav višak novca, koji nije potreban za plaćanja, pretvoriti u obveznice (radi dobijanja kamate). I obrnuto, kada su potrebna tekuća sredstva za plaćanje (novac), subjekti će pristupiti prodaji obveznica (unovčavanju), računajući na vrstu, oblik, kamatu i sl., sa što manjim gubitkom i finansijskim rizikom.

Prednost ove politike nad operacijama povećanja ili spuštanja eskontne stope je u tome, što se ova politika provodi permanentno, bez buke i reagovanja publike, a to nije slučaj kod promena eskontne stope, pošto publika reaguje odmah na svaku, pa i neznatnu, promenu eskontne stope (posebno kada se radi o povećanju eskontne stope).

Operacije na „otvorenom tržištu" smatraju se dosta diskretnim, ali i efikasnim, zbog čega im se daje prednost u odnosu na druge instrumente monetarne politike. Prednosti „politike otvorenog tržišta", i to se ističe, su sledeće:

Centralna banka može kupiti ili prodati hartije od vrednosti u visini koju želi, a prema oceni finansijske i monetarne situacije u privredi;

Ove operacije se obavljaju na inicijativu centralne banke, ali je kod zaduživanja banaka kod centralne banke inicijativa kot poslovnih banaka, a centralna banka samo ex post interveniše;

Operacije se vrše permanentno, gotovo neosetno, bez većih zaokreta, oštrih poteza, alu su zato kao dobra osnova za ocenu stvarne situacije od strane centralne banke, uz mogućnost prilagođavanja i drugih instrumenata;

Kamatna stopa je dosta stabilna na ove hartije od vrednosti, čime se stvara veća poslovna sigurnost, bez većih rizika, posebno u odnosu na druge kamatne stope na tržištu koje više osciliraju;

Restriktivna monetarna politika manje deluje kao šok na privredu i stanovništvo, obzirom na njihove samostalne odluke - da li će svoj novac i dohodak usmeriti u kupovinu hartija od vrednosti na otvorenom tržištu (obzirom na povećanje kamate u odnosu na depozite) ili štednju kod banaka, ili trošiti na ostale robe i usluge , tezauresati i sl.

Kontrola primarnog novca (bankarskih rezervi ili kratkoročne kamatne stope-tržišne ili jednodnevne) je kratkoročna. Međutim, zbog pojave kašnjenja, javlja se potreba za posrednim ciljevima ili indikatorima, koji se mogu menjati često, kao što je to slučaj sa monetarnim agregatima ili kratkoročnom kamatnom stopom. Sa indirektnim instrumentima efekti na ukupnu masu kredita kamatne stope su više direktni i potreban je duži period da se pojave željeni efekti. Upravo je ovo najveća slabost ovog sistema uz potpune spontane tokove.